Всем добрый день!

Мой План Покупок на 2024 год.

Благодаря приобретенной философии Ленивой Инвестиционной Блондинки у меня больше не возникает вопросов: «Что купить?», «Когда купить?», «Что продать?», «Когда продать?», «Зачем?», «Почему именно сейчас?», «Почему именно эти акции?» и так далее.

План покупок складывается в голове мгновенно, как только появляются свободные средства!

Потому что План основывается на Стратегии.

Либо план покупок складывается от излишне привлекательной ситуации на рынке. Когда я готов продать что-то менее ценное, чтобы на эти средства обрести более ценный, с моей точки зрения, актив! При этом, сделок с каждым годом становится все меньше.

То есть, рынок, конечно же, играет свою роль, но сейчас отходит на второй план. Во главе принятия решений стоят Мои текущие возможности и будущие потребности, затем Стратегия, со структурой наполнения Портфеля и определенной Подушкой безопасности, далее Методика и Тактики.

А рынок?

Рынок он постоянно меняется! Точно так же, как и все в этой жизни.

Хотя, нет. В краткосрочной перспективе он конечно же меняется, а вот в долгосрочной, по сути, является отражением человеческой природы, которая не меняется с того самого момента, как человек взял в свои руки палку.

Для кого-то это хорошо, для кого-то плохо. Какой смысл делить сутки только на день и ночь? При этом, стараясь наиболее эмоционально окрашивать определенную часть дня. Например, расстраиваться днем и наслаждаться жизнью ночью или наоборот!

Есть факт. Земные сутки. Они состоят из 24 часов. Включают в себя день и ночь. Плюс переходные периоды утро и вечер. Мы даже не сможем точно определить эти моменты перехода без часов. Да в принципе оно нам и ни к чему вовсе.

Мало того, количество часов светлого и темного времени суток тоже не постоянно. И каждый человек, живущий на планете Земля, это знает!

Мы как будто бы находимся над этим вопросом. Вопросом разделения суток. Он нас особо не тревожит.

А как ведет себя обычный человек на рынке?

Он настолько переживает, что наступает ночь, когда рынок валится в крутое пике, что начинает совершать весьма опрометчивые поступки, не свойственные ему изначально, в здравом уме и трезвой памяти.

И, напротив, сказочно воодушевлен, когда солнце находится в зените, что забывает вернуться домой, забегая все глубже в чащу, не замечая, как обрекает себя на ночь в темном лесу с огромным количеством хищников!

Но вернемся к моему плану.

Попрошу не путать с Вашим собственным планом.

И это очень ВАЖНО!!!

Он не является инвестиционной рекомендацией.

Это просто мой ориентир для работы на следующий год.

Я озвучиваю свои цели, мечты и возможности, которые легко могут и поменяться в течение года. Благодаря различным изменениям, как в нашей личной жизни, так и на рынке. И если рынок предложит забрать легкие деньги, то я, с удовольствием, воспользуюсь этим шансом. Все остальное время буду сидеть тихо, занимаясь другими делами, не совершая никаких операций на рынке. Разумеется, не исключая ошибок и промахов с моей стороны. Я же обычный человек, со свойственными каждому заблуждениями. Что случалось уже не раз и отражено в моих ежемесячных и годовых отчетах (в этом самом разделе).

Как и всегда я закладываю три основных сценария развития событий. Оставляя за кадром некоторые промежуточные (просто держу их в голове, не озвучивая).

Первый — рынок сильно упадет, второй — рынок продолжит свое движение в боковике и третий — рынок сильно вырастет.

Под словами рынок сильно упадет, я подразумеваю, хорошее такое падение, на 50 процентов и более, а никак не легкую коррекцию в районе 20%. То есть, при текущих показателях Индекса МосБиржи порядка 3100 пунктов (начало января 2024 года), я рассматриваю уровень в 1500 пунктов и ниже.

На самом деле я повторюсь, что мои личные обстоятельства влияют на мою работу на фондовом рынке намного сильнее, чем все остальные, в том числе и страновые факторы, о чем вы можете прочитать в годовых отчетах за 2023 год (здесь, здесь и здесь).

Итак, вернемся к одному из основных сценариев, которые я рассматриваю, это падения рынка до 1500 пунктов и ниже.

Испытываю ли я при этом страх?

Уже определенное количество времени НЕТ, не испытываю. Хотя, некоторое волнение во мне все еще возникает. Но это уже не азарт или страх, это легкое ощущение благодарности за будущие блага, которыми одарит тебя рынок.

Примерно похожие эмоции я испытываю и при росте и при боковике. Потому что мне безразлично поведение рынка. Я готов к различным ситуациям. Отчетливо понимая, что чем выше волатильность, тем выше будет моя средняя доходность. Хотя, постепенный и уверенный рост меня тоже вполне устраивает!

Мое текущее видение рынка таково.

Не так давно мы перешагнули хаи 2008 года по индексу МосБиржи.

Касались их в 2017 году.

Потом тестировали и пошли дальше в 2018 году.

Практически коснулись в февромарте 2020 года.

Помните, какой тогда была истерия?

Но мы даже не дошли до 2000 пунктов по индексу Мосбиржи.

Затем рост продолжился и в февромарте 2022 года мы вновь оказались в водовороте событий! Все это выглядит слишком эмоционально, особенно из-за эффекта масштабирования. Но люди напрочь забывают об истории, потому что здесь и сейчас правит балом исключительно Мозг Ящера. И это нормально для большинства!

У нас состоялось несколько серьезных пробитий уровня в 2000 пунктов по индексу Мосбиржи. Но в целом пока мы его удержали.

Что будет дальше в краткосрочной перспективе я разумеется не знаю. И как всегда продолжу работать по Стратегии, которая с каждым следующим годом делает меня богаче.

Но базовым сценарием для себя я заложу определенный боковик переоценки прежних ценностей, перед тем, как принимать решения о будущем движении.

Разумеется, в долгосрочной перспективе я жду продолжения роста. Потому что таким образом устроена текущая суть рыночных механизмов.

Когда Денег в Мире становится все больше, а количество жизненно необходимых Ресурсов уменьшается с достаточно высокой скоростью, относительно их геологического и биологического воспроизводства.

Ну и пока мы не придумали ничего другого, игра в танцы со стульями будет продолжена.

Не знаю, как долго у нас останется возможность покупать акции наших компаний по таким привлекательным ценам. Потому что рынок залит молодыми деньгами из-за чего в любой момент может быть переоценен в разные стороны.

И я здесь не вижу серьезных факторов для снижения. Хотя оставлю кеш и на такие праздники жизни. Гораздо в большей степени я жду переоценки бумаг в положительном направлении.

Но если рынок позволит мне покупать акции по текущим ценам или дешевле в следующие лет 10, я не расстроюсь.

Здесь главное не устраивать перекосов между основными классами активов в своих портфелях, чтобы не сожалеть об упущенных выгодах, которые периодически происходят.

Я продолжаю ожидать серьезной инфляции в США и Европе. Хотя, ситуация в Штатах может быть сглажена за счет дополнительного ухудшения ситуации в Европе.

Не жду усиления конфронтации в определенной точке.

Думаю о переносе фокуса мирового внимания в другом направлении, например в Юго-Восточной Азии или Северной Африке.

Потому что человеку свойственна определенная привыкаемость и снижение эмоциональной отдачи во времени. Для чего необходимы постоянные новые стимулы эмоционального воздействия извне.

Сразу хочу отметить, что я не политик и не геостратег.

Я просто инвестор, который голосует своим собственным рублем на фондовом рынке и рассматривает различные варианты развития событий с определенной вероятностью их появления. С полным признанием того, что мне не дано знать краткосрочного будущего. Под краткосрочным я имею в виду год два, может быть даже и три.

Никаких персональных и инвестиционных рекомендаций я вам не предлагаю. Я всего лишь озвучиваю свои мысли, слегка разбирая план собственных будущих действий.

И здесь как всегда буду опираться на три основных постулата.

Делай то, что можешь, с тем что имеешь, там где находишься, стараясь создавать положительную дельту в первую очередь для себя, а затем и для окружающих.

Естественно я продолжу поддерживать Российскую экономику, с помощью формирования своего инвестиционного портфеля здесь и сейчас.

Я продолжу свое образование в кругу своих Друзей и Коллег.

Я продолжу развитие своих Проектов.

Я буду рядом со своей Семьей.

Текущая стоимость денег порядка 13-14%.

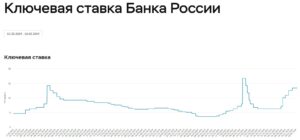

Ставка ЦБ с 18 декабря 2023 года 16%.

Рынок все еще ожидает скорого разворота и снижения ставок. На февральском заседании никаких изменений не произошло. ЦБ ждет более устойчивых тенденций к снижению инфляции и инфляционных ожиданий, для принятия подобного решения.

Думаю, пока слишком рано говорить о том увидим ли мы ставку в районе 10% к концу 2024 года. Шансы имеются.

Но я в любом случае бы не торопился и действовал аккуратно.

С точки зрения доходности короткие облигации и депозиты на 6-7 месяцев сейчас выглядят вполне привлекательно.

Из акций я бы докупал исключительно недостающие до лимитов позиции по цитрусовым портфелям. Но в большей степени пока наращивал бы облигационные запасы, растраченные ранее.

На рынке появилось слишком много глупых денег.

Они не дают возможности отрабатывать некогда классические движения, выкупая даже небольшие просадки.

Единственное что у нас пока получилось, это запилиться в боковике.

Но для меня выход из него в равной степени вероятен как вверх так и вниз. Поэтому я в большей степени выжидаю, подкапливая жирок, чтобы действать чуточку позже, когда на рынок вернется волатильность.

В прошлом году я не ждал сильного роста инфляции, но продолжал верить в восстановительный рост акций.

Поэтому мне будет очень интересно понаблюдать за тем, как поведет себя 2024 год. Отстоится ли он в боковике или продолжит свой рост, желательно для меня через падение.

Я не знаю наверняка.

Главное не забывать о разумном балансе по классам активов.

О результатах узнаем мы чуточку позже.

Как наши читатели лет через 10, а может быть 20 или все 100.

Если сайт продолжит свое существование…

В прошлом году я ожидал продолжения роста мировой инфляции, поэтому в большей степени был сосредоточен на акциях порядка 85%. В течение года докупал в основном облигации и точечно акции. Хотя последние компенсировали свою долю в портфеле приростом курсовой стоимости.

К концу 2023 года подошел с распределением в 70 на 30 в пользу акций.

Прирост доли облигаций является следствием восстановления подушки безопасности, запасов на выкуп будущих просадок, увеличением лимитов на семейные траты и обслуживание долговых позиций по объектам недвижимости.

Подушка безопасности восстановлена примерно до 2-3 лет жизни. Здесь стоит учитывать, что этот показатель зависит исключительно от наших трат. Поэтому мы в состоянии его контролировать до определенных пределов.

Здесь главное гармония и аккуратность. При этом, не стоит выходить за круг своих компетенций, чтобы не оказаться на обеденном столе более опытных Коллег в качестве основного блюда!

Несколько слов стоит упомянуть и о дивидендах. Ранее я писал об этом немного подробнее.

Дивы 2023 года оказались достойными. Начало дивидендного сезона 2024 года мы почувствовали уже в январе.

Я понимаю, что у государства имеются возможности получить свои прибыли минуя миноритарных акционеров в определенные периоды. И я не вижу в этом ничего необычного. С другой стороны, я считаю, что миноритарные акционеры в России имеют куда больше возможностей получать часть своей прибыли вместе с государством. Просто не стоит концентрироваться исключительно на отрицательных моментах в истории. Только в таком случае, мы получим реальную картину взаимодействия.

Вопросы возвращения части бизнесов обратно домой, в том числе принудительно, продолжают решаться. Я жду, в надежде пополнить свой портфель новыми интересными историями.

В прошлом году, подготавливая план, я не задумывался о таком росте инфляции и настолько дерзком росте ставки ЦБ.

Так полезно ли писать План на будущий год и подводить итоги своей деятельности?

Думаю, это не только полезно, но еще и интересно.

Во всяком случае, мне всегда интересно взглянуть, как меняются мои мысли со временем.

И насколько сильно я сам доверяю себе по Стратегии!

Объяснить это начинающему инвестору очень сложно.

Это целая философия и совершенно иное мировоззрение, чтобы так сразу принять его в свою жизнь, когда все вокруг говорят об обратном.

Разумеется, я стараюсь помогать начинающим Коллегам, поэтому и провожу занятия по курсу Практикующий Инвестор. И работаю в группах, потому что на личное общение у меня больше времени не остается. А с 2024 года мы с командой «Академии НЕсложного процента» запустили еженедельные занятия в закрытом телеграм канале «Академия НСП обучение». Отзывы можно посмотреть здесь.

***

А пока коротко напомню Коллегам.

Что основными инструментами для работы на фондовом рынке служат Распределение и Довнесение.

При этом, Распределение зависит в первую очередь от компетенции Инвестора, а во вторую, от объема Довнесений относительно вашего размера Капитала.

Но самую важную роль в нашей работе выполняет ПОВЕДЕНИЕ!

Потому что даже не смотря на выполнение всех вышеизложенных действий, если вы не пройдете Психологического испытания «Кольцом Всевластия» и предоставите свои действия Эмоциям, ничего не получится.

Именно эта составляющая приводит к потерям, порой и всего капитала.

Поэтому на фондовом рынке настолько важны поведенческие настройки.

Благодаря чему какая-то Ленивая Инвестиционная Блондинка может иметь результат не хуже компетентных фундаменталистов и достойных практикующих трейдеров на долгосрочных горизонтах.

Мне повезло понять, кто я такой на рынке и адекватно оценить свою реакцию на происходящее. Я понимаю и то, что могу ошибаться в своих выводах и доводах. И что мое мнение никого не волнует и ничего не стоит для остальных. Поэтому и не зацикливаюсь на плане или сценариях, а просто работаю по факту. Теперь я всегда работаю по факту. Не строю никаких гипотез и предположений. Просто знаю, как буду действовать при том или ином варианте развития событий.

Именно поэтому мне в принципе безразлично, как будет вести себя рынок. Гораздо комфортнее быть готовым к любым вариантам. Понимать, что конкретно ТЫ будешь делать в этот самый момент. Все остальное просто лишняя суета и наивная глупость. Разумеется, если Вы не великий Трейдер или Инвестор. Но тогда, чтение моих статей для Вас будет исключительно развлечением.

Рис. Индекс Мосбиржи на февраль 2024 г.

Несколько слов о стоимости денег и ставке ЦБ.

Текущая стоимость денег находится в районе 14%.

Ставка ЦБ 16% с 18 декабря 2023 года.

За прошлый год с лета она сильно повысилась с 7,5 до 16%.

Посмотрим, как она будет снижаться в 2024 году.

Рис. Ставка ЦБ на февраль 2024 г.

На данный момент очень сложно что-либо планировать.

Я думаю, что ставку могут начинать снижать ближе к лету. Хотя еще в январе у нас были надежды к снижению в начале весны и подходу к 9,5-9,75% до конца календарного года. Сейчас эта история уходит в правую часть графика (в начало 2025 года). С текущей надеждой снижения ставки к 11-13% к концу 2024 года. В любом случае, будем не только наблюдать за этим процессом, но и принимать активное участие, работая с различными классами активов, в зависимости от стоимости денег.

Стоимость денег и ставка ЦБ меняются постоянно в зависимости от различных условий, поэтому мне так комфортно держать Облигации Федерального Займа погашением до одного года. Потому что на выкуп просадок нам всегда нужны деньги. А с более долгими облигациями мы можем попасть впросак, оставшись без денег или лишившись части их курсовой стоимости. Хотя в периоды перехода от роста ставок к снижению мы можем неплохо заработать на изменении курсовой стоимости средних и длинных облигациях. Но тут нужны свои компетенции.

В прошлый раз писал о том, что ставку повысят до 8,5%. Но реальность оказалась в два раза суровей и мы получили ставку 16% в конце 2024 года.

Повторюсь, эта история не про игру в угадайку, а про планирование базового сценария. В любом случае, я продолжаю работать по факту.

Поэтому спокойно могу написать, что вся информация на сайте не является инвестиционной рекомендацией.

***

В этом году опять не будет ценовых ориентиров по бумагам. Все будет зависеть от моих возможностей и возможностей моего портфеля.

Облигационная подушка за прошлый год хорошо восстановилась, но я продолжу ее наращивать и в этом году.

Основная часть бумаг закупается Стратегически.

Часть продолжу закупать Структурно.

Некоторые истории буду закупать Идейно.

А некоторые продолжу брать на пробу для проведения дальнейших исследования и наблюдений.

Посмотрим, что нам еще подкинет фондовый рынок.

Портфель по результатам 2023 года можно посмотреть вот здесь.

На данный момент, доля Нефтянки в портфеле заметно превышает Энергетиков.

Серьезно увеличилась доля Облигаций и Депозитов.

Доля Металлургов и Угольщиков прилично снизилась относительно прошлого года.

Доля Банков слегка подросла.

Доля Телекомов немного снизилась.

При этом, я все еще готов наращивать Нефтянку и Банковский сектор.

Придется расширить свои взгляды на Энергетиков из-за возможного слияния некоторых сетей.

Пока не уверен, что в этом году мне дадут нарастить позиции по металлургам и угольщикам.

Думаю доля Облигаций в текущих условиях продолжит расти.

Как и доля Депозитов в общем Капитале, которые не учитываются в инвестиционном портфеле. Как и некоторые другие классы активов.

В любом случае я не придерживаюсь ориентиров теоретиков.

Разделение по классам активов идет исключительно за счет компетенции инвестора. И в отличие от начинающего, я могу позволить себе чуточку больше. Вовсе не в плане «самый умный», а исключительно за счет принятия риска с помощью некоторых компетенций.

При этом, я никогда не отступаю от таких параметров, как Траты, Капитал и Денежный поток. Даже несмотря на то, что не веду с 2022 года учета своих трат, тем не менее, я контролирую эти параметры, путем маневрирования среди статей с максимальными объемами.

На данный момент Облигаций в инвестиционном портфеле хватит примерно на 2-3 года жизни. А денежный поток каждого года приносит кеша еще на пару лет жизни. Исходя из вышесказанного, я могу позволить себе придерживаться определенных ориентиров по портфелю.

Расширение семьи вносит свои коррективы в управление Капиталом и Денежными Потоками. И как показывает практика, они имеют куда большее значение, чем сами рыночные и прочие явления. Ровно до тех пор, пока капитал не перешагнул Вторую Точку Капитала относительно широко.

Хотя там появляются новые совершено иные риски уже не только управления, но и владения Капиталом.

Как и всегда на рынке достаточно интересных идей для работы. Буду ли я менять одни бумаги на другие или докупать по мере поступления дивидендов, сказать сложно. Идеи есть, я буду стараться искать максимально эффективные пути решения для себя.

Облигационная подушка выполняет свою роль исправно. Я постараюсь поработать над ее увеличением и в этом году.

По бумагам первой очереди, необходимо нарастить доли в Норникеле, Ростелекоме пр., МТС, ФСК ЕЭС.

Акции Норникеля для меня все еще слишком дороги. Надеюсь капексы, снижение цен на корзину металлов, снижение влияния на мировой арене, окончание соглашения между основными акционерами и отсутствие новой дивидендной политики помогут в этом году нарастить долю по акциям Норникеля. Хотя сплит акций нам здесь не на пользу.

Снижение до 15 тысяч рублей выглядит не так уж и плохо.

Я надеюсь, что мы увидим цены пониже (12, 8, 5), если повезет.

Потому что цена, ценность и стоимость, помноженная на различные рыночные процессы и механизмы, сдобренная человеческой эмоциональностью и глупостью, предоставляет терпеливым инвесторам прекрасные возможности.

Посмотрим, что у нас получится с Норникелем. Жду его в свой портфель уже очень давно. Лет 10-12 примерно.

По остальным позициям предстоит еще поработать.

По другим позициям напишу коротко ниже. Выберу лишь наиболее привлекательные для своего портфеля на данный момент.

Идеи с прошлого года:

Докупал Апельсиновые бумаги, выравнивая структуру портфеля.

Существует еще много других историй. Писать о которых было бы лишним. Как только они, достигнут определенных критериев, я обязательно отражу это в ежемесячных отчетах.

Ну а некоторые из них уже занимают свое достойное место в портфеле и будут пополняться при наиболее привлекательных ситуациях на рынке, либо, при увеличении моих возможностей.

Еще раз коротко по списку основных идей по МОЕМУ портфелю. Ценники и объемы выставлять не буду. В любом случае, они будут отражены в ежемесячных отчетах на сайте:

1 очередь:

ГМК НорНикель

Ростелеком пр

МТС

2 очередь:

ФСК ЕЭС

ВТБ

БСП

НЛМК

Северсталь

ММК

ИнтерРАО

Ленэнерго пр

Фосагро

Русгидро

Алроса

3 очередь:

Башнефть пр

НКНХ пр

Юнипро

ЭН+ГРУП

МРСК ЦП

МРСК Волги

ПермЭнегоСбыт пр

НМТП

МВидео

МРСК УР

Саратовский НПЗ пр.

Система

Энел

Мостотрест

Совкомфлот

Самолет

Куйбышев Азот

ОГК-2

Ставропольэнергосбыт пр

Новатэк

Русал

4 очередь:

Пока нет.

В течение года могут быть внесены изменения. В зависимости от развития ситуации, как на фондовом рынке, так и в жизни.

Коллеги, в очередной раз обращаю Ваше внимание на то, что это только мои ориентиры и в случае каких-либо событий на рынке я буду вносить корректировки в план. Все будет отражено в ежемесячных отчетах.

И здесь необходимо понимать, что существует определенная логика принимаемых мной решений. И это не значит, что она будет правильной или разумной для вас.

Она будет моей личной. То как действуете вы, целиком и полностью является вашей персональной ответственностью.

Я говорю об этом постоянно.

Потому что Условий, которые могут повлиять на решение по той или иной позиции огромное количество.

И даже не смотря на то, что Норникель стоит у меня первым в очереди, с минимальным объемом по портфелю уже несколько лет подряд, я все еще не могу себе позволить сейчас покупать его по текущим ценам.

Потому что в мою Стратегию плотно вплетены активные действия, которые не дают мне покупать бумагу порой годами. Вместо того, чтобы заниматься элементарной ребалансировкой, я стараюсь искать более привлекательные варианты исключительно с моей точки зрения.

Потому что мой Капитал не достаточен для такого рода решений. Хотя и близок к подобному варианту работы. Когда я постепенно переформатирую структурный состав своего портфеля, чтобы со временем совсем отойти от активных действий на фондовом рынке.

Ну а идей на рынке всегда предостаточно.

И если вдруг инвестор говорит, что у него закончились идеи, значит, что у него просто нет Стратегии.

Все просто!

И мы сразу понимаем уровень компетенции данного специалиста.

Основная работа на рынке – заключается в умении ждать!

То есть, умении сидеть на попе ровно бОльшую часть времени.

Чтобы действовать в исключительные моменты, когда вам позволяет компетенция или по пассивной Стратегии распределения.

Все остальное суета.

Которая, в большинстве случаев, приводит к снижению средней доходности, а порой и к потере всего капитала.

Идеи есть всегда.

Всегда есть Доходность и Стоимость!

Есть структура вашего портфеля.

Есть распределение активов.

Существуют отраслевые идеи.

Страновые, политические, геополитические.

Конкретных компаний и прочие.

Слаще всего зарабатывать вообще на человеческой глупости.

Особняком живет Портфельная Теория, с ее возможностью снятия Сливок Волатильности в карманы инвесторов! О чем я подробно рассказываю на Игре Финансовый супермаркет – Приватизация 2.0.

И множество иных способов получения дохода на фондовом рынке. Главное найти что-то свое.

Так что повторюсь, умение сидеть на попе ровно, является одной из лучших историй для работы на фондовом рынке, все остальное суета.

И мало кто способен в этой суете черпать доходность и наличные.

А вот оплачивать свой азарт и неуемное Эго это всегда пожалуйста!

И мы вновь возвращаемся к «человеку разумному», способному управлять своими эмоциями, пороками и слабостями.

Поэтому желаю каждому обрести свой собственный путь!

И пусть удача будет рядом!

С уважением,

С большим удовольствием посмотрел это интервью с профессором Гудхартом.

https://youtu.be/3Y0bq4ZJnto?si=5OdOk47UdnvCxkZA

«Никто не знает будущего и я в том числе».

Профессор Лондонской школы экономики, бывший главный советник Банка Англии Чарльз Гудхарт.

Здравствуйте Александр. Да , Норникель рука так и тянется купить , у меня средняя 15000 , но тоже надеюсь понизить . Сейчас присматриваюсь к Соратовскому нпз , сложно глубоко в неё заглянуть хотелось услышать ваше мнение по компании.

По Норникелю я буду озвучивать свои сделки, если повезет закупаться в этом году.

По Саратовскому НПЗ очень хороший обзор писал Сергей Петров (группа Семейные инвестиции ВК).

У меня средняя по этим бумагам получилась не очень, потому что покупал большие объемы по завышенным ценам.

Поэтому я и сам жду ниже 10000 рублей за бумагу.

Но не знаю когда дадут.

Должно наложиться несколько направлений.

И легкие проблемы в бизнесе и общие панические настроения на рынке, чтобы нам так повезло.

Поэтому приходится ждать.

Чтобы внимательнее присмотреться к бумаге я обычно беру пару лотов, можно и вовсе один.

Так фокусируется внимание на новостях в этой отрасли с ее спецификой, по крайней мере у меня.

И уже есть цена относительно которой я маневрирую.

12000 рублей за бумагу в принципе тоже не плохо.

Потом если повезет сможем опустить и ниже 10 тр.

Хотя здесь имеются своя специфика в виде материнской Роснефти с их займами и практически ежегодных капитальных ремонтов.

Еще различные форс-мажоры на производстве и прочие тонкости.

Но основной риск для меня это поднятие части прибыли минуя миноритариев, пускай и взаймы.

Спасибо за подробный ответ. С Днём защитника Отечества вас .

Спасибо большое!

С праздником!