Всем добрый день!

Несколько слов по изменениям, произошедшим в портфеле за 2019 год:

- Увеличилась доля в акциях:

НКНХ пр. (в 2 раза), Сургутнефтегаз пр. (в 8 раз), Пермэнергосбыт пр. (на четверть), МТС (на треть), Саратовский НПЗ пр. (на 10-15%).

Что сейчас наглядно показывает мою тягу к увеличению Денежного Потока в течение 2019 года, так как этот показатель сейчас куда важнее для моего текущего положения, чем все остальные. С другой стороны, он совершенно не мешает изменению курсовой стоимости активов, при условии четкого понимания того, что вы делаете. - Появились новые акции:

Мечел пр., НЛМК, Сбербанк пр., Северсталь. - Остались в портфеле акции (практически без изменений):

Газпром, Башнефть пр., Татнефть пр., БЭСК, ИнтерРАО, КраснЭнСб пр., Ленэнерго пр., МОЭСК, МРСК Волги, МРСК Центра, МРСК ЦП, МРСК Урала, РостовЭС-пр., ФСК ЕЭС, ЭнелРоссии, Славнефть ЯНОС пр., МГТС-4ап, Ростел пр., Алроса-Нюрба, Алроса, ГМК Норникель, Распадская, Роллман пр., Мосбиржа, НМТП, ПРОТЭК, Система, Мостотрест, СОЛЛЕРС. - Покинули портфель с прибылью:

ЮНИПРО (частично закрыл позицию примерно на треть),

Россети пр. (сократил позицию в два раза, обменяв на префы Мечела, благодаря чему значительно нарастил Денежный Поток к концу года). Более подробное описание сделок можно посмотреть в ежемесячных отчетах. - Покинули портфель с убытком:

Мегафон закрыл позицию с небольшим убытком.В начале прошлого года полностью закрыл позицию по Облигациям ПКБ (Первое Коллекторское Бюро), чтобы не переживать по поводу своих наличных. Высвободившиеся средства сразу перевел в ОФЗ сроком до 1-2 лет.Здесь стоит добавить, что данным действием я уменьшил денежный поток с Облигаций больше, чем в 2 раза. Но я уже неоднократно повторял, что не зарабатываю на облигациях. Они обеспечивают мою личную стабильность и уверенность в управлении Капиталом! Такова их основная задача в моей формуле приобретения Благосостояния.И пока они с этой ролью справляются. Поэтому, как только риск владения данным активом увеличился (ПКБ), я сразу поменял их на самые надежные инструменты (ОФЗ). О чем совершенно не жалею. Потому что точно знаю, с помощью чего смогу продолжать зарабатывать и в будущем. На рынке куда важнее оставаться долгожителем, чем случайно срубившим миллионы выскочкой! - Самые неудачные сделки:

Облигации ПКБ. Вопрос по Алроса-Нюрба все еще не решен, хотя нам летом выплатили дивиденды.

Появилось определенное видение взаимодействия с новым менеджментом в будущем. Но пока утверждать что-то наверняка все еще слишком рано. Поэтому продолжаю следить за ситуацией.

Так как за все уроки приходится платить. Часть убытка по этой позиции уже сальдировал в 2018 году. Сейчас все еще жду окончательного решения. - Самые удачные сделки:

Писать о том, что сделка по префам Россетей удачная, наверное все-таки не красиво. Да я продал их в три раза дороже. И дивами получил больше 100% прибыли. То есть, примерно за 5 лет владения активом получил порядка 400-500% прибыли и не могу назвать это удачной сделкой. Потому что есть еще один фактор, фактор упущенной выгоды. Который предсказать не реально. Мы узнаем о нем лишь спустя определенное количество дней, недель, месяцев, лет, десятилетий.И как сложится ситуация с данным активом, мне все еще не известно. Вполне может оказаться, что я вышел слишком рано. Хотя, сейчас мог продать их немного раньше (на 1-2 года), получив куда большую прибыль. Но получилось так как получилось. Это жизнь. И оценку нашим удачам или неудачам расставит только ВРЕМЯ.Ну а я научился получать прибыль, убыток и опыт из каждой своей сделки. Причем получаемый опыт не дает совершенно никаких гарантий в будущем, если у вас банально отсутствует Стратегия работы на фондовом рынке!

Поэтому сейчас я смотрю на рынок все шире и уже больше с философской точки зрения, уверенно опираясь на собственную Стратегию и отчетливо понимая, на чем именно зарабатываю основную прибыль. - Облигации:

Покупка: ОФЗ 29011, ОФЗ 26205, ОФЗ 26209.

Продажа: ПКБ-БО-01.

Остались в портфеле ОФЗ 29011, ОФЗ 26205, ОФЗ 26209.

Доля облигаций сократилась, как за счет постоянного вывода средств на жизнь, так и за счет роста курсовой стоимости акций.

Сам Портфель:

Рассматривая эти таблицы можно легко заметить, как с помощью времени и разумного управления размером позиции можно легко сформировать устойчивый инвестиционный портфель с самыми заманчивыми средними ценами покупки на бумагу. Чтобы в будущем получать приличный денежный поток, сравнимый с ценами Активов при его формировании. Проще говоря, получать каждый год дивидендами 30-50-100% годовых от стоимости покупки актива.

Разумеется в этой таблице мы видим и все мои косяки. Да, я один из немногих, кто честно в этом признается! Потому что живу за счет рынка. И если начну обманывать хотя бы себя, рынок быстро вышвырнет меня на улицу. Ну в моем конкретном случае — оставит без денег и вынудит вновь пойти на обычную работу. Именно поэтому я всегда внимательно наблюдаю за собственными ошибками, принимаю ответственность на себя, не перекладывая на окружающих, а полученный опыт формирует мое дальнейшее поведение на фондовом рынке. Ну а Время как обычно продолжает делать основную работу за меня, исправляя все мои косяки, благодаря Структурно-Каркасной Модели распределения активов.

Именно в этом и заключается основная работа инвестора – пристроить свои средства на максимально долгий срок – желательно вечность, с максимальной прибылью!

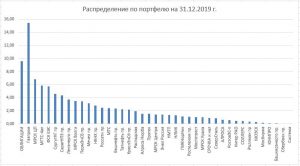

Гистограмма Портфель:

Здесь отчетливо видно, как Газпром потянул за собой весь портфель. Буду ли я резать по нему позицию? Исходя из средней цены покупки, оценки стоимости и будущих доходностей — это также глупо, как приготовить жаркое из курицы, несущей золотые яйца. Куда разумней, на мой взгляд, будет заниматься ребалансировкой портфеля увеличивая объемы по другим позициям, за счет продуцируемого ежегодно денежного потока. Чем я и занимался последние 4 года. Хотя, стоимостные идеи в портфеле все еще остались.

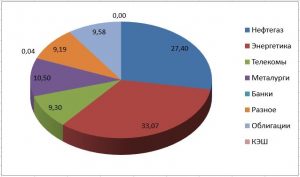

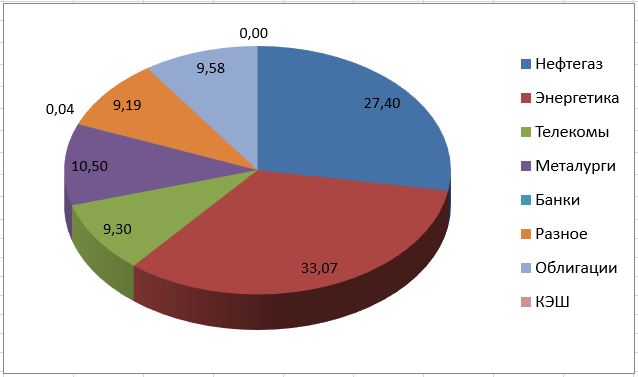

Портфель диаграмма по отраслям:

По отраслям видны заметные улучшения в структуре портфеля. Потому что риск был для меня слишком высок. А вкусив запретный плод свободы от работодателя, совершенно не хочется возвращаться в ряды наемных работников!

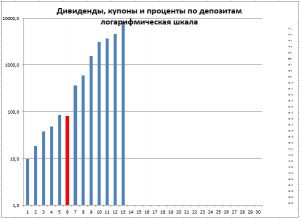

Денежный поток с учетом моего личного переводного коэффициента:

На графиках отчетливо видно, что рост происходит всегда скачкообразно. С Капиталом творится такая же история. Поэтому очень важно отслеживать оба эти показателя. И ни в коем случае не смешивать их. Иначе в вашем учете пойдут нестыковки.

Скажем так: Денежный поток это первая производная Вашего Капитала, только ввести она себя будет по настроению (как истинная женщина, она же производная!). Поэтому и динамика у них будет разной (хотя, в долгосроке можно будет выявить реальные тенденции). Ну а сейчас у нас перед глазами не модель, это реальная история и реальная жизнь. А здесь многое зависит как от ситуации, так и от вашей Стратегии и способности мылить рационально, доверяя ей. Иначе все закончится весьма печально и вы останетесь без денег.

(Динамику изменения Капитала я не показываю, кроме пока что одного случая. Возможно, лет через 20-30 я опубликую и эти данные. А пока наблюдаем за денежным потоком и смотрим цифры, что я привожу в годовых отчетах).

Ну а здесь хочется добавить, что за последние 5 лет Денежный поток вырос примерно в 5 раз. И если у вас все еще остаются сомнения заниматься Инвестициями или рассчитывать на своего работодателя и государственную пенсию, то необходимо провести серьезную работу по снятию зашоренности в поисках Здравого смысла. Как бы грубо не прозвучала эта фраза, в данном случае очень сложно спорить с цифрами. Хотя, здесь и присутствует элемент случайности и низкой базы, что вносит определенные искажения в общую картину. И для более точного понимания необходим чуть больший временной интервал. С другой стороны, ожидая еще 10 – 20 лет обновления моих данных, риск выхода на нищенскую пенсию и упущенная выгода будет куда выше, чем ПОТЕНЦИАЛ всех имеющихся сейчас возможностей.

Денежный поток с учетом моего личного переводного коэффициента (логарифмическая шкала):

Почему с учетом переводного коэффициента?

Чтобы исключить искушение обсуждения чужих финансов. Потому что уделять внимание стоит в первую очередь СВОИМ личным финансам, а никак не моим. В данном, конкретном, случае, гораздо важнее динамика процесса, а не абсолютные цифры.

В любом случае, я не исключаю возможность ошибки в своих расчетах. Да и сейчас для меня это уже не так важно. Отслеживая динамику всего трех показателей в течение года, я больше могу не вести столь скрупулезного Учета. И делаю это исключительно для своих читателей, то есть, для Вас, Коллеги! Напоминаю, за какими показателями я сейчас веду наблюдение: Траты, Капитал и Денежный поток.

Поэтому прошу прощения, если что-то случайно просмотрел и упустил, в любом случае, на динамику показателей они не влияют, иначе это было бы видно невооруженным взглядом.

Проверил несколько раз, вроде бы все правильно.

С каждым следующим годом я все меньше внимания уделяю фондовому рынку (что заметно и по отчетам). Таков путь Ленивой Инвестиционной Блондинки!

Количество сделок в этом году опять сократилось.

И сейчас это лишь точечные настройки портфеля и приведение его к равновесному состоянию. В том смысле, ка я это понимаю.

Потому что в ближайшие пару лет я жду продолжения роста портфеля, за счет увеличения курсовой стоимости высококлассных активов. Но мы поговорим об этом чуть позже в плане на 2020 год, где я заранее готовлюсь к любому варианту развития событий.

Портфель продолжает работать самостоятельно и все больше без меня. Моя задача сейчас заключается в легком балансировании при управлении Капиталом. Поиске новых интересных с моей точки зрения стоимостных и/или доходных идей. И организации формирования Денежного Потока.

Именно благодаря этому только за прошлый год мне удалось прилично нарастить Денежный Поток!

Разумеется, не стоит забывать и о разумном потреблении. То есть, я постоянно слежу за своими тратами, чтобы не переживать о своем будущем, оставаясь финансово независимым от работодателя.

Хотя, траты мои за этот год значительно подросли!!! Но за последние 4 года, как я переехал в Глазов они оставались на том же низком уровне. А Капитал и Денежный поток уверенно росли. Поэтому на следующий год я решил поднять свои лимиты, чтобы не смущать читателей, постоянными превышениями Бюджета.

Подушка безопасности при минимальных тратах (за исключением путешествий и благотворительности) позволит мне протянуть примерно лет 5-6, даже с учетом общей страновой инфляции. Потому что даже Чистый денежный поток за это время вырос настолько, что перекрывает текущие траты примерно в 2 раза.

На данный момент, мне удалось четко усвоить, что я могу себе позволить, а что нет. Так как понимаю определенную ограниченность своего Капитала. Разумеется, всегда оставляя себе право на ошибку. Что очень важно!!!

Только человек, оставляющий себе право на ошибку способен к дальнейшему росту и развитию. А самые умные — всезнайки, достигшие пика своего просветления, остаются лишь там, на том самом месте, где были прежде. На том же уровне, зачастую, продолжая еще и деградировать. Просто потому что рост уже не возможен. А жизнь продолжает свое движение. И если не в сторону развития, потому что просто жмет Эго, то, остается только вниз.

Мир гораздо шире, чем нам кажется. А жизнь не заканчивается на покорении одной вершины.

Почему я об этом говорю, потому что и сам такой. Просто стараюсь понемногу исправляться, снимая с себя навязанную ранее зашоренность.

Ну и главное, стараться при этом оставаться в ГАРМОНИИ с собой и фондовым рынком. Просто потому, что в жизни есть еще столько интересного и неизведанного, чему стоит уделять свое внимание и посвящать свободное время.

2019 год был для меня достаточно интересным и насыщенным в плане финансов. Благодаря чему Портфель приобрел чуть более приемлемые структурные очертания!

А я продолжаю измерять свои текущие и будущие сделки количеством месяцев или лет свободы и независимости!

Гораздо приятней покупать будущие прибыли, выраженные в годах полноценной и свободной жизни!

Коротко по всем изменениям поговорим чуть позже в Общем Годовом Отчете.

А сразу после него План Покупок на 2020 год.

Всем Удачи!

Спасибо, очень познавательно!

Пожалуйста!

Я очень рад!

Саша, спасибо! Очень интересно и полезно.

А ты не мог бы рассказать почему фиксируешь Юнипро?

Вроде бы у компании хорошие перспективы в плане увеличения дивидендов и курсовой стоимости. По крайней мере мне так казалось в моём анализе.

И я наоборот добирал их в этом году.

Возможно я что-то не учёл?

Привет, Алексей!

Спасибо!

По поводу Юнипро я совершенно согласен и сам бы с удовольствием набирал бы по ней позицию. Но мой портфель итак все еще перегружен по энергетикам, а в одном из портфелей появился убыток, который я смог сальдировать с помощью этой позиции по Юнипро.

Ну в общем, так сложились мои личные обстоятельства.

С анализом по этой бумаге согласен и готов увеличивать объем по ней до 4% от портфеля ниже 2,5 рублей за акцию, ну или чуть дороже.

За год бывает достаточное количество хороших возможностей по этой бумаге.

Понял твою позицию. Спасибо за ответ!

Саш, спасибо за такие подробные отчеты! По составу, действительно, есть общие моменты в портфелях. У меня местами даже немного более агрессивный. С поправкой на возраст и работу (зарплату). 🙂 Но все же с оглядкой на комфортный для самого себя состав. Так, например, одна из немногих бумаг, которая заставляла нервничать — Распадская. И в итоге решил полностью от нее избавиться.

Еще раз спасибо за такие исчерпывающие отчеты!

Пожалуйста, Юра!

Я очень рад, за тебя!

И очень горжусь вашими успехами!

Все правильно!

Для инвестора, главное — это гармония!

Не будет гармонии, станут появляться ошибки, что неминуемо приведет к потерям.

А гармония, в долгосроке, приведет к росту Благосостояния, одновременно с увеличением опыта. Потому что доходность не так важна, как уверенность и стабильность. Так как инвестиции больше похожи на марафон, нежели на спринт. Где выживает не суетливый, а терпеливый.

Переборщив однажды с попытками получать высокую доходность, большинство уходит с обидой на фондовый рынок, а не на себя…

Очень горжусь вашими достижениями, Ребята!

Добрый день, Александр! В вашей табличке по портфелю в колонке с количеством акций наблюдательный читатель может заметить, что акций Алроса-Нюрба у вас Х шт, а ГМК Y шт. Зная процент этих бумаг в портфеле, легко вычислить стоимость всего портфеля (примерно Z), что вы пытаетесь избежать.

Спасибо за Ваш сайт!

Спасибо огромное, Евгений!

Всему виной моя невнимательность.

Будем считать, что никто не заметил…

Поэтому я слегка изменю ваше сообщение, чтобы не давать поводов для лишних сплетен.

Еще раз большое спасибо за помощь!

Я рад, что сайт может быть полезен и другим ребятам!

Благодарю, Александр! Начал читать Вас ещё на сайте «Вокруг да около». Очень достойный результат! Очень полезный, а главное мотивирующий пост! Так как вы давно в рынке, извините за нескромный вопрос, но почему вы не покупали Сбербанк АП, Лукойл, НЛМК в 2008-2016 годах ? И какие сейчас видите перспективы по этим компаниям? Может увеличение числа физ. лиц на ММВБ, тоже окажет своё влияние! С уважением, Сергей Захаров!

Добрый день, Сергей!

Спасибо за отзыв и вопросы!

Начнем по порядку.

Сбербанк преф был в моем портфеле еще по 48 рублей. Но я переводил активы с брокерских счетов на ИИС с 2015 года. И пока деньги шли после продажи активов, префы Сбера выросли до 50 рублей.

В тот момент я был все еще слишком юн (наверняка, как и сейчас) в своих суждениях и решил, что легко успею их откупить хотя бы по 48 или еще ниже. Ну вот задушила меня жаба покупать на 4% дороже. Поэтому сижу без бумаг.

Это стало хорошим уроком, для принятия решений в будущем, что позволило значительно нарастить мою общую доходность, когда я стал покупать активы и на 20-30% дороже от моих целевых.

Сейчас я вообще не обращаю внимания на проценты и даже десятки процентов, не то, что на десятые доли процента, потому что рынок научил меня получать сотни процентов со сделки.

Лукойл очень долго шел в широком коридоре с неустраивающим меня денежным потоком. Потом он пересмотрел границы этого коридора, но уже без меня. В данном случае, я оценивал позицию по стоимости и доходности. И в принципе не жалею, что не держал его в портфеле, потому что в других активах заработал немного больше и слегка быстрее.

Зато долго собирал позицию в Газпроме. Так как для меня он выглядел куда перспективней. Практически с каждой из сторон.

В принципе Лукойл попадал в мой портфель примерно в 2008 -2011 годах и я чаще забирал деньги в коридоре на изменении курсовой стоимости, чем дивидендами. Просто так получилось. Реальная жизнь она всегда отличается от наших моделей и ожиданий. Но я не жалею, что сейчас в моем портфеле нет этих акций.

Это был и остается осознанный выбор по всем критериям.

НЛМК в моем портфеле был практически все время.

В принципе, я с самого начала обратил внимание на металлургов с их завидной цикличностью.

И даже в 2007 году, когда вышел на фондовый рынок начал небольшими объемами покупать Северсталь и НЛМК.

Точно я сейчас не скажу по времени.

Но я успел не один раз прокатиться на сильных изменениях НЛМК.

Рублей примерно с 20 до 35-50-70, с 50-60 до 90, с 90 до 150. Иногда получал по ним дивы, но не обращал на это совсем никакого внимания, потому что не было того понимания рынка, как сейчас.

Потом начал собирать новые позиции в 12-14 годах, но на разводе совершил не мало ошибок и отдал металлургов. Больше в надежде на то, что успею снять сливки в сетях, после чего переложусь в металлургов. Но не успел. Поэтому этот цикл в металлургах пропустил и набирал небольшими объемами чисто с позиции доходностей по бумагам.

А основную позицию по этим компаниях сформирую на следующем цикле.

Обычно рынок предоставляет много времени на принятие решений. Думаю, за пару лет, пока они станут никому не нужны, я вполне смогу хорошенько пополнить свои портфели по этим бумагам.

Да и со временем портфель позволяет все меньше переживать о будущем, при разумном его управлении.

И все ошибки, что казались нам таковыми в самом начале, легко исправляет время.

Особенно, когда ежегодного денежного потока хватает больше чем на 1 год жизни!

В этот момент для инвесторов открываются совершенно иные представления о рынке, о проценте и Капитале.

Совершенно иная философия бытия и картина мира.

Все становится настолько просто и банально, что ты поражен, как этого не замечают остальные. А потом такой бац и вспоминаешь, что еще вчера сам поступал именно таким же образом!

Сейчас я вижу перспективы в целом по всему рынку. Поэтому даже не планирую каких-либо значимых перестроений. Все будет отражено в плане и ежемесячных отчетах.

Ближе к концу роста рынка, постепенно постараюсь переходить большей частью портфеля в облигации, в короткие ОФЗ.

Увеличение числа брокерских счетов, на данный момент, на мой взгляд, будет плохо коррелировать с продолжением роста на рынке. Потому что это следствие ранее набранных позиций крупными игроками и разумными инвесторами.

Мелкие брокерские счета, да еще и тех, кто пришел срубить бабла по быстрому, да еще и получить налоговые вычеты, окажут влияние на сотые доли процента, потому что они пришли без инвестиционных целей, а с мыслями потешить свое самолюбие.

Все остальные позиции уже сформированы и свободных активов с каждым днем остается все меньше. Поэтому в ближайшее время рынок обречен расти, потому что спрос будет превышать предложение.

Все настолько банально.

Хотя, я не исключаю того, что я могу ошибаться.

Именно поэтому говорю, что не стоит никого слушать, в том числе и меня.

Есть факты, наша задача их обнаружить и дать разумную интерпретацию.

Ну и быть готовым к любому варианту развития событий.

Тогда вас будет невозможно удивить на рынке, что в любом случае, прекрасно отразится и на портфеле!

Надеюсь я не запутал своим объяснением. Просто в личной беседе передать этот посыл гораздо проще, чем в тексте.

Александр, большое спасибо за развернутый ответ!

Пожалуйста!

Но я писал по памяти. А память штука избирательная.

Со временем она нас начинает подводить и рисовать иные интерпретации нашего прошлого.

Отчасти и из-за этого веду учет своих сделок…

Здравствуйте, Александр! Недавно нашел ваш сайт ( удивительно что только сейчас). Мне очень нравится ваш подход, я сам примерно к тому же пришел независимо ни от кого. Хотел спросить: почему так много электросетей и нефтегаза? Не страшно так много выделять под две отрасли?

Добрый день, Иван!

Я очень рад за вас! Это здорово найти свой путь!

По поводу портфеля.

Я изначально рассматривал такую структуру порядка 30% Нефтянка, 30% Энергетики, Металлурги, Добыча, Банки, Телекомы и все остальное.

Мне такая структура комфортна. Именно таковой я вижу экономику нашей страны в своей личной интерпретации.

То есть, я хотел владеть теми бизнесами, которые кормят нашу страну.

Поэтому индекс в классическом определении мне не подходит. Так как содержит не совсем достойные компании для инвестирования.

Я определяю индекс по своим личным критериям. Правда он не совпадает с критериями Мосбиржи.

Но главное для Инвестора это обрести себя на рынке.

Только в этом случае он обречен зарабатывать несмотря ни на что.

Ну а мой портфель все равно еще находится в определенном дисбалансе относительно моей личной идеальной Структуры.

Потому что я Активный инвестор и покупаю бумаги по той цене, что определил заранее.

Именно в этом и заключается основная роль активного инвестора — в умении дождаться достойного момента.

Хотя, общая Стратегия у меня по сути своей это Сборная Солянка. Где я использую множество методов работы со своими критериями и характеристиками.