Структурно-Каркасный (Портфельный) метод

Бабинцев Александр.

Проект: повышение финансовой грамотности.

Тезисы по проекту.

Сегодня мы поговорим о Структурно-Каркасном методе работы на фондовом рынке. Думаю, его так же легко можно назвать Портфельным методом!

Что же это такое?

И чем он может быть полезен Инвестору?

Для начала, хочу отметить, что данный метод очень хорошо подойдет новичкам. Тем, кто только-только вступил в ряды Инвесторов. И пытается сформулировать и сформировать свой собственный подход работы на фондовом рынке и выработать самостоятельную Стратегию! При этом, параллельно изучая себя и реакцию на окружающую Инвестора совершенно новую не редко шокирующую действительность.

Этот метод поможет Вам обойти самые сложные препятствия в самом начале пути становления Инвестора.

Поможет сгладить некомпетентность в решении множества вопросов.

Поможет выстроить разумную политику риск-менеджмента.

В конце концов, остаться на плаву, а вместе с этим, получить еще и определенную доходность!

При всем при этом, позволит не тратить на решение данных вопросов уйму Вашего времени. Я же Ленивая Инвестиционная Блондинка! Ничего не изменилось. Пусть другие продолжают суетиться и совершают массу непродуманных действий, принимают множество неразумных решений, получая все большее количество ошибок, приводящих к известным зачастую (плачевным) результатам.

Мы с Вами останемся в стороне от всей этой суетной мишуры и позволим себе лениться и дальше, занимаясь любимыми делами!

Структурно-Каркасный метод основы.

Классы Активов.

В самом начале нам потребуется правильное понимание термина – ДИВЕРСИФИКАЦИЯ!

Что это такое?

Первое, что я слышу в ответ: «Не клади все яйца в одну корзину!»

Согласен.

Только это не значит, что нам стоит бездумно и безрассудно собирать в свой портфель все, что попадется под руку.

НЕТ!

Ни в коем случае, НЕТ!!!

Первое, что значит диверсификация – это разделение своего Капитала по разным Классам Активов!!!

Почему я Вам об этом говорю?

Потому что сам еще совсем недавно был на Вашем месте!

И думал, если в моем портфеле будет много хороших Акций, значит, я правильно диверсифицировался.

НЕТ!

Я очень сильно заблуждался!

И меня спасло только то, что в качестве одного из дополнительных Классов Активов я имел Депозиты, хотя я их таковым в тот момент не считал, потому что не понимал этого. Спасло и то, что имелся стабильный Денежный Поток извне (с заработной платы). Именно это позволило мне в 2008-2009 годах закупить хорошо подешевевшие Активы, правда, без четкого понимания, почему я их беру, почему именно их и когда/почему я их продам.

Ответ, потому что обязательно отрастут – ясельный вариант! И сейчас он мне четко говорит о том, кем я был на фондовом рынке в тот период!

Итак, что такое диверсификация для меня сейчас?

Диверсификация — это осознанное, разумное и значительное снижение риска с получением достаточной, а порой и более высокой доходности, устраивающей Инвестора, путем формирования портфеля из различных Классов Активов.

Можно короче, в стиле Ленивой Инвестиционной Блондинки (ЛИБ):

Диверсификация — это получение разумной доходности, при значительном снижение риска, благодаря различным Классам Активов.

Почему благодаря различным Классам Активов?

Потому, что они ведут себя по-разному.

И чем сильнее отличается их поведение, то есть корреляция, тем лучше будет для Инвестора!

Только и здесь не стоит переусердствовать. Потому что эффект с введением каждого следующего Класса Активов будет нивелироваться их общим поведением.

Для начала, будет достаточно и двух, это Акции и Облигации. Ну а чуть позже, после изучения их свойств и Вашего собственного отношения к риску и доходности на рынке, можно будет добавить и что-то еще.

Сейчас о том, что может являться отдельным классом активов?

Акции, Облигации, Депозиты, Золото (металлы), Недвижимость, Акции компаний малой капитализации, Голубые фишки, Акции иностранных компаний и так далее.

За всю нашу жизнь через руки каждого человека проходит огромная масса Денег. И если мы не сможем научиться ими распоряжаться, то они просто уйдут, как песок сквозь пальцы. Просто испарятся! А некоторых, еще и загонят в кредитную кабалу. Статью по этому вопросу и файл для работы по учету различных Классов Активов можно найти здесь (материал в работе) в рубрике Учет и Анализ.

О делении по отраслям.

Обыкновенное деление по отраслям (нефтегаз, металлы, банки, связь, транспорт, ритейл, добыча, уголь, удобрения, переработка, … и так далее). Все это поможет нам сделать портфель еще более устойчивым к рыночным перекосам. То есть, мы с Вами уже сможем этими перекосами пользоваться. В годовых отчетах по моему личному портфелю есть графическое наглядное деление по отраслям, можно посмотреть на результаты прошлого года здесь!

В отраслях я стараюсь содержать определенный баланс. Чтобы, например, нефтегаз занимал порядка 30-35% портфеля, а энергетика порядка 30%. Однако жизнь, всегда вносит свои коррективы и приходится работать с тем, что имеешь!

Но в этом и есть суть самой жизни!

И искусство управления портфелем!!!

Мы придаем каждой отрасли определенный ВЕС. И каждой бумаге выделяем свой размер позиции в портфеле! Об этом поговорим чуть позже.

Теперь о корреляции.

Она измеряется от минус единицы до единицы. Соответственно, корреляция в минус один говорит о полной раскорреляции. То есть Активы ведут себя совершенно по-разному. Пока один из них падает в цене, другой продолжает свой рост! И это, как раз таки, может быть очень хорошо для Инвестора!

Например, Акции очень волатильны и сильно меняются в цене, Облигации менее волатильны и не так сильно меняются в цене. Что позволяет нам, как Инвесторам покупать резко подешевевшие Акции, продавая часть Облигаций. И наоборот, продавая часть сильно подорожавших Акций, мы можем докупать Облигаций, просто ребалансируя свой портфель.

Или Золото. Большинством принято считать Золото в качестве защитного Актива. И когда в периоды паники и Кризиса весь рынок устремляется вниз в крутом пике, Золото начинает свой рост. И, наоборот, в периоды спокойствия и определенного затишья, Золото может долго находиться на одном уровне, а порой и снижаться в цене.

Я не говорю, что рынок будет вести себя так постоянно. И если мы считаем рынок живым механизмом, то он будет продолжать меняться. Только живой организм способен к самостоятельному развитию! При этом, определенные тенденции существуют даже сейчас и их можно продолжать использовать!

Очень много работ по корреляции различных Классов Активов находится в сети. Думаю, никому из нас не составит труда их найти и проработать самостоятельно при желании. Даже ссылки не буду выкладывать, потому что постоянно появляются новые материалы. Однако, для упрощения поиска рекомендую обратить внимание на материалы Сергея Спирина по данной тематике.

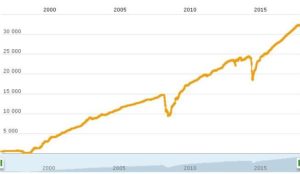

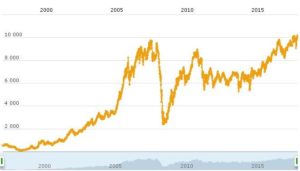

Несколько рисунков по данной теме.

|

Рис. 1. Илья Муромец фонд Облигаций (сейчас Сбербанк, ранее УК Тройка Диалог) данные стоимости пая с июля 1997 года по май 2018 года. Сбербанк Управление Активами. |

|

Рис. 2. Добрыня Никитич фонд Акций (сейчас Сбербанк, ранее УК Тройка Диалог) данные стоимости пая с июля 1997 года по май 2018 года. Сбербанк Управление Активами. |

|

Рис. 3. Динамика изменений цены на золото в долларах за тройскую унцию с июля 1997 года по май 2018 года. |

Небольшое отступление.

Порой я слышу разговоры о том, что Инвестор собирается инвестировать в Золото, да еще и все свои активы.

Когда я задаю вопрос:

Почему?

Потому что Золото постоянно растет в цене!

Да с чего Вы взяли, Коллеги!?

Для решения этого вопроса достаточно обратиться всего лишь к истории.

Думаю, я подготовлю отдельную статью (материал в работе) по Золоту. Где мы обсудим цены и в рублях. А пока, предлагаю окунуться в наше не совсем далекое прошлое! И оглянуться на несколько лет назад. В те времена, когда я ходил еще в детский сад, а свободно конвертируемой валютой в моем распоряжении, которой я пользовался, были палочки, листочки и камушки, ну а зимой даже сосульки! Хотя и про золото я уже, разумеется, кое-что слышал!

Рис. 4. Динамика изменений цен на золото в долларах за тройскую унцию с марта 1985 года по май 2018 года. Финам.

На рисунке отчетливо видно, как Золото не то, что не росло в цене, оно еще и теряло свою стоимость с 1987 по 2001 год. Мало того, Золото, как товар, не несет в себе никакой дополнительный денежный поток в виде процентов, купонов или дивидендов. Мы можем работать только с изменением курсовой стоимости.

Ну так можно ли это использовать портфельному Инвестору?

Разумеется можно!

Потому что корреляция с Акциями очень хороша! И в смутные времена Золото действительно способно расти в цене.

Но ни в коем случае НЕ ВСЕГДА!!!

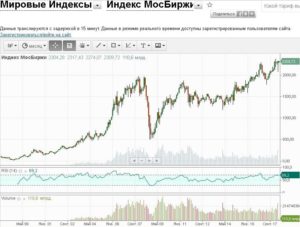

Вернемся к корреляции.

|

Рис. 5. Динамика изменений цен на золото в долларах за тройскую унцию с августа 1997 года по май 2018 года. Финам. |

|

Рис. 6. Динамика изменений индекса ММВБ (сейчас индекса Мосбиржи) с августа 1997 года по май 2018 года. Финам. |

|

Рис. 7. Динамика изменений индекса государственных Облигаций с 2003 года по май 2018 года. ММВБ. |

Классы активов. Внутреннее деление.

Внутреннее деление по Классам Активов.

Начнем самого простого, даже элементарного.

Деление на Акции и Облигации в соотношении 50 на 50.

Это то, что больше всего подойдет молодому начинающему инвестору!

Далее, Акции можно разделить на более дробные позиции, назовем их Очередями, чтобы понимать и сразу определить приоритеты работы с такими бумагами.

Особо хочу отметить и сразу пояснить, что, во-первых, деление МОЕ ЛИЧНОЕ и достаточно условное. Во-вторых, Акции могут менять свой подкласс очередности в зависимости от перспектив развития компании, политики руководства и рисков связанных с ними!!!

Поэтому прошу лично позаботиться о распределении ролей в портфеле и объема на каждую из позиций, в связи с Вашими личными склонностями к отношению риск/доходность!!!

Акции первой очереди.

К Акциям первой очереди мы отнесем самые крупные Бизнесы в Стране, то есть в простонародье они будут называться Голубыми фишками. Хотя, лично для меня не все станут таковыми и войдут в мою личную первую очередь! Это Бизнесы, которые оказывают наибольшее влияние на экономику страны. И чаще всего они имеют максимальный вес в Индексе фондового рынка. В России, на данный момент, это Индекс Мосбиржи.

Что туда входит:

Каждый из Вас слышал про эти компании.

Газпром, Лукойл, Сбербанк, Ноникель, МТС, Ростелеком и так далее…

Акции второй очереди.

К Акциям второй очереди я причисляю самые сильные Бизнесы, которым просто не повезло стать голубыми фишками.

Для меня это в первую очередь сильные нефтяные компании. И сильные компании других секторов регулярно выплачивающих приличные дивиденды.

Например:

Татнефть, Газпромнефть, Башнефть (2-3), Ленэнерго (2-3), Пермьэнергосбыт (2-3), ФСК ЕЭС, металлурги (ММК, НЛМК, Северсталь) (2-3) и так далее.

Даже здесь мы видим, что некоторые бумаги имеют переходную позицию.

Акции третей очереди.

К Акциям третей очереди я причисляю определенные стабильные Бизнесы, которые лояльны к Инвесторам и стараются делиться своими прибылями. Капитализация этих компаний не так велика, поэтому даже небольшими объемами можно колебать их ценник. Что привносит свои ограничения в процессе набора и выхода из позиции.

Но доходность данных Активов заслуживает их присутствия в Портфеле Инвестора!

Например:

НКНХ пр, КрасЭнСбыт пр, Сети (МРСК ЦП, МРСК Волги, МРСК Урала, МРСК Центра), Энел, МГТС пр, Саратовский НПЗ пр, Иркут, Удобрения, Мостотрест и другие.

Акции четвертой очереди.

К Акциям четвертой очереди я отношу в некоторой степени рискованные идеи. Те, что имеют хороший потенциал роста, как самой курсовой стоимости, так и денежного потока в виде дивидендов. Но и риск получения этого Инвесторского Счастья весьма невелик. Хотя потенциал роста позволяет держать и такие идеи в общей структуре портфеля.

Например:

Аэрофлот, БСП, Соллерс, Автоваз пр, Протек, Роллман пр, и другие. Некоторые из них уже поменяли свои номера перешли в другие очереди для меня.

Акции пятой очереди.

К Акциям пятой очереди я отношу потенциально высоко рискованные идеи. Те, что имеют сказочный потенциал роста и курсовой стоимости и денежного потока, но находятся практически в предбанкротном состоянии.

Каким был, например, Мечел летом и осенью 2014 года.

Периодически в этот состав попадают и другие бумаги.

Ровно, как и сам Мечел, для меня, уже перешел из пятой очереди в третью.

Ну а Роллман смотрит в сторону пятой.

То есть, повторюсь, деление по очередям условное. И включает в себя множество факторов.

Основным из которых, является мое внутреннее понимание дальнейшего существования компании и ее взаимодействия с Инвесторами (акционерами).

Чем эти перспективы лучше, тем большую долю на бумагу в своем портфеле я могу себе позволить и наоборот!

Вот и все!

Все элементарно.

Это может сделать каждый, даже тот человек, что далек от рынка.

Не понимаете что это такое, обходите стороной.

Понимаете основы Бизнеса, но не в состоянии оценить перспектив, возьмите чуть-чуть, попробуйте, изучите и сможете сделать свой основной выбор после.

Только став владельцем малой части, Вы, почувствовав ответственность за сохранность своих средств, сможете продолжить изучение компании, дополнительно мотивируя себя!

Ну а когда понимаете, но боитесь, достаточно взять половину позиции или вообще треть. И продолжать изучение, наблюдая за динамикой развития во времени.

Вот оно реальное управление Портфелем и риск-менеджмент на коленке рассказанный пятикласснику!

А не тонна литературы, переработанная в туалетную бумагу!

Методика составления портфеля.

Сейчас поговорим о методике составления портфеля.

Например, портфель, состоящий из одних только Акций, будет достаточно сильно волатильным. То есть, подвержен резкому изменению курсовой стоимости. Значит, будет иметь более высокий риск с потенциально возможной повышенной доходностью (что далеко не для каждого и вообще еще не факт, хотя это действительно возможно).

Портфель, состоящий из одних только Облигаций, будет практически не подвержен волатильности, но и доходность он получит меньшую, чем в случае с портфелем, состоящим из Акций.

Ну а Портфель, состоящий из Акций и Облигаций способен показывать стабильную среднюю доходность (порой, превосходящую на длительном интервале (10-30 лет) среднюю доходность портфеля состоящего даже только из Акций) при значительно меньшем риске.

Разумеется, при его разумном составлении и тщательном отборе потенциальных претендентов на ту или иную позицию!!!

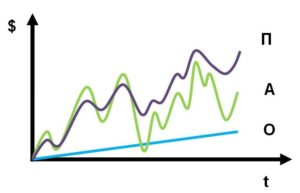

Рис. 8. Поведение различных Классов Активов во времени.

На рисунке отчетливо видно как ведут себя различные Классы Активов.

Голубым цветом показаны Облигации, которые не подвержены сильной волатильности и имеют определенную доходность.

Зеленым цветом показано поведение Акций абстрактный пример, за фактами Вы можете обратиться к истории, сейчас это не составит совершенно никакого труда. Видно, что Акции ведут себя очень волатильно.

Ну и фиолетовым цветом показана динамика Портфеля состоящего из этих Акций и Облигаций в определенной пропорции.

И чем выше будет доля Облигаций, тем более сглаженным окажется график портфеля. Если же мы изначально увеличим долю, выделенную на Акции, то портфель станет более волатильным, но при этом, будет показывать несколько большую среднюю доходность.

В этом и заключается Портфельный эффект, обнаруженный Гарри Марковицем еще в 1952 году. За что, значительно позже, уже в конце восьмидесятых годов ХХ века он был удостоен Нобелевской премии!

Итак, вернемся к методике составления портфеля.

Как это делаю я.

Первое, определяю доли, выделенные на Акции и Облигации.

В Облигациях все просто.

Для начинающих берем ОФЗ с погашением до одного года.

Для тех, кто понимает, что делает и хочет большего, можно добавить среднесрочных на 3-5 лет и долгосрочных на 10-15-20 лет.

Теперь в Акциях.

На акции первой очереди (смотри выше) выделяем до 8 % от портфеля.

На акции второй очереди выделяем до 6 % от портфеля.

На акции третей очереди выделяем до 4 % от портфеля.

На акции четвертой очереди выделяем до 2 % от портфеля.

На акции пятой очереди выделяем до 1 % от портфеля.

Понятно, что многое будет зависеть от Вашей Стратегии и Тактик.

Кто-то будет формировать портфель сразу, кто-то постепенно.

Да и все показанные выше цифры являются МОИМИ личными ориентирами.

Никто не мешает Вам придумать СВОИ!

В зависимости от Ваших склонностей и предпочтений к Доходности и Риску.

Например, для меня самый страшный риск по портфелю за год — это его закрытие в ноль. Даже при делистинге и исчезновении одной или нескольких бумаг с рынка я не потеряю все!

А дивиденды и купоны, пришедшие в этом году, покроют все потери и издержки!

Просто мне так комфортно!

А как будет комфортно Вам, решайте сами!

Плюс, имеющийся каркас придает дополнительной устойчивости ВСЕМУ Портфелю. Потому что учитывает риски по многим позициям, благодаря лишь выделенным и определенным заранее долям.

А широта портфеля и количество бумаг, всегда дает возможность для более продуктивного маневра и принятия оптимального решения в любой ситуации!!!

Потому что за год у нас появляется отличная возможность обменять всего навсего одну, две или три позиции по очень выгодным ценам»!

Я уже не говорю о кризисных ситуациях, в которых портфель будет удерживать облигационная составляющая.

И вот он наш каркас! Разумный баланс между Акциями и Облигациями!

Потому что в тот момент, когда все будут скулить и бежать с рынка, Вы в качестве будущей Акулы Капитализма, будете выкупать прекрасные активы по бросовым ценам у нытиков, пустозвонов, и людей, не умеющих работать с рисками!

Вот и все!

Ребалансировка портфеля.

О ребалансировке мы говорили уже много.

Но этого шага порой бывает достаточно, чтобы работающему человеку, имеющему определенные Активы, выйти в свободное плавание и сказать всем работодателям до свидания, а может и вовсе — прощай!

Здесь, важно понимать, как ведут себя различного рода Активы. Какой доходностью они располагают, то есть, какую доходность предполагают. Какие риски несут.

Главное, подойти ко всем этим вопросам максимально объективно и четко отдавая себе в этом отчет. Чтобы потом, в будущем, не было горько и обидно.

Итак, что такое ребалансировка?

И с чем ее едят?

Ребалансировка — это периодическое возвращение к первоначальной структуре портфеля.

Когда мы срезаем излишки и распределяем их равномерно по всему портфелю. То есть, срезаем там, где прибыло и добавляем там, где убыло.

Учитывая такой простой факт как волатильность. Мы уже можем легко зарабатывать на ее разнице с помощью портфеля, состоящего из Акций и Облигаций!!!

Тем самым, мы снимаем вопросы психологии (эмоциональной неустойчивости и человеческой глупости) еще в самом начале формирования Инвестора, как Личности на фондовом рынке!

Хотя, никто не мешает Вам пользоваться этими вещами и в будущем!

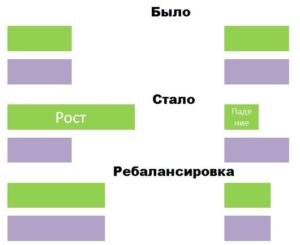

Рис. 9. Ребалансировка. Акции показаны зеленым цветом, Облигации фиолетовым. Было, Стало (рост слева, падение справа). И результаты ребалансировки, то есть выравнивания!

Теперь вспомним и о времени, а значит и о периодичности ребалансировок.

Для начинающих, оптимальным временем ребалансировки будет один год.

Работы по данной тематике можно легко найти в интернете.

Вообще, математика — такая наука, что всегда идет впереди планеты всей. И даже сейчас существует множество решений и доказательств, еще не нашедших применения в повседневной жизни. Но в теории и на бумаге они уже есть.

Ну а для Инвесторов, работающих на рынке уже не первый год, подойдет более продуктивный метод.

При просадках, время между ребалансировками сокращается, так как падения более эмоциональны и импульсивны. Значит, мы можем проводить ребалансировки в зависимости от Вашей Стратегии раз в 6-8 месяцев.

Остальное зависит от заранее продуманных тактик, то есть, Вашей реакции на все, что происходит на рынке и в Вашей жизни.

При росте, время между ребалансировками увеличивается, так как хороший и уверенный рост всегда происходит постепенно и гораздо медленнее. Значит, мы можем проводить ребалансировки в зависимости от Вашей Стратегии раз в полтора два года.

Но суетливые Инвесторы этого просто не выдерживают!

Им кажется, что деньги можно получать, только совершая определенные действия.

Согласен!

Только в данном случае (в периоды долгосрочного роста фондового рынка) – БЕЗДЕЙСТВИЕ станет оптимальным выбором действия. Но это противоречит психологии масс! Именно поэтому человек на рынке имеет то, что имеет и то, что заслуживает!

И когда от разумного Инвестора требуется просто ждать, суетливые, пытаясь ухватить удачу за хвост, срубают с рынка 30% за короткий период. Упуская, при этом, рост в 200-300% и более, в ближайшие несколько лет. Ну а после не могут найти новые точки входа, потому что рынок убежал далеко вперед, оставив сладкие ценники далеко позади и покупать по существующим ценам жутко страшно и более того, безумно обидно!

И я был таким. Надеюсь, изменился!

Если Вас это все еще цепляет эмоционально, можете честно признаться в том, что до состоявшегося Инвестора Вам еще предстоит непростой путь!

В очередной раз повторюсь!

ВСЕ зависит от Вашей личной Стратегии!

Это самый ВАЖНЫЙ критерий на рынке.

Если у Вас нет Стратегии, то Вы пришли лишь поразвлечься. И через некоторое время просто останетесь без штанов!

Ну а ребалансировка поможет автоматически принимать Вам разумные решения в самые ответственные периоды на фондовом рынке!

Во времена безудержно резкого роста волатильности!

Периоды, когда происходит смена владельцев Капиталов!!!

Взаимодействие с другими методами (подходами) работы на фондовом рынке.

Структурно-каркасный метод отлично взаимодействует и со всеми остальными.

Он может стать основой формирования Вашего портфеля, как для новичков, так и для тех, кто уже давно работает на рынке.

Все методы будут лишь усиливать Ваш фундамент устойчивости Инвестора.

Все это поможет принимать решения за долго, до формирования той или иной ситуации.

Вы будете готовы ответить на любой вопрос фондового рынка.

Будь то стоимость, доходность, риск или любой другой параметр.

Лично мне очень сложно представить Инвестора, использующего данные методы и приемы и не способного при этом зарабатывать на фондовом рынке.

Если это так, значит, где-то мы допустили ошибку и стоит пройтись по Пирамиде Устойчивости Инвестора еще раз. Но только честно отвечать себе на все поставленные вопросы!!!

Итак, повторюсь.

Структурно-каркасный метод несет ответ в своем названии!

Это каркас Вашего портфеля (его скелет). Элементарное деление на Классы Активов, а затем и более дробное деление в зависимости от Вашего личного понимания той или иной бумаги.

Стоимостной метод поможет усилить портфель стоимостными идеями, при этом, с четким осознанием рисков и их расчетом, пусть даже на коленке, без полного понимания ситуации по каждой позиции.

И кто бы, что сейчас не говорил о том, что все знает.

НЕТ!

Это не правда!

Максимум, все это — лишь наши модели и домыслы!

Что произойдет в реальности мы не знаем.

Имеем лишь определенные представления с некоторой вероятностью происхождения того или иного события.

Ну а те, кто знает, либо еще наивные глупцы, либо прекрасно все осознающие мошенники. О чем мы говорили в статье про риски, в самом ее конце про Мошенников.

Доходный метод позволит усилить отдачу на Капитал и иметь возможность всегда следовать за доходностью! Не задавая вопросов: А что мне делать? и Почему?

Ну а сам каркас поможет принимать быстрые заранее осознанные решения в те моменты, когда их необходимо принимать.

Точно так же, как и пилот самолета не может быть готов к каждой конкретной ситуации, но рефлекторно принимает множество решений, отработанных заранее. Именно поэтому не подвержен панике и способен спасти пассажиров.

Ну а Инвестор сможет сберечь свой Капитал и значительно его приумножить со временем!!!

Заключение.

Итак, Структурно-Каркасный метод, он же Портфельный сам отвечает на вопрос что это такое!

Позволяет Инвестору чувствовать себя на рынке очень комфортно, даже молодому или же такому ленивому, как я!

Позволяет легко производить апгрейд портфеля, используя и другие методы, например Стоимостной и Доходный!

Помогает принимать серьезные ответственные решения задолго до того, как наступит определенная ситуация!

Позволяет легко и непринужденно складывать волатильность в свой карман, зарабатывая и с ее помощью.

Снимает определенную, а порой и весьма значительную, степень риска с портфеля легко и непринужденно. Вы даже этого не заметите!

Ну а широта портфеля, благодаря данному методу позволит иметь больше возможностей для маневра в любой ситуации!

Выводы.

Структурно-каркасный метод достаточно прост в понимании! И доступен каждому Инвестору.

Снимает самые сложные вопросы на пути становления Инвестора.

Портфель снимет риск, добавив доходности через волатильность!

Легко позволит заниматься своими делами, потому что не требует много времени на управление через распределение.

Заранее даст ответы на вопросы что купить / продать и когда?

Придаст уверенности начинающим. Не путать с самоуверенностью. Цена будет слишком высокой. Рынок не оставит этого без своего внимания, все остальное сделает человеческая глупость.

Ну и универсальная поднастройка с помощью других методов может сделать Вашу работу более безопасной и несколько продуктивней со временем!

Все это позволит оставаться вне общей рыночной массы, являющейся обычной кормовой базой профессионалов и разумных состоявшихся Инвесторов!

Благодаря всему вышесказанному, Вы сможете продолжать легко и свободно зарабатывать деньги с фондового рынка, не тратя на это массу времени и усилий.

В конце концов, только оставшись на плаву, в рядах остальных Инвесторов с фондового рынка Вы уже войдете в 5% выживших!

Ну а вместе с этим, получив еще и определенную доходность в конце года, Вы войдете уже в топ 2% зарабатывающих Инвесторов!

Достаточный ли это результат?

Пусть каждый решит самостоятельно, трезво отдавая себе отчет в том, кто он есть на фондовом рынке и каков его стаж на данный момент!

Все остальное слова!

Ну а рынок и время все расставят по своим местам!

Послесловие.

Рисунок к основной теме поста был выбран не случайно.

Так как по своему официально законченному высшему образованию я являюсь геологом, то хотел наглядно отобразить Суть Структурно-Каркасного метода.

На рисунке представлены различные аллотропные состояния Углерода.

То есть, все на рисунке состоит из молекул углерода (С). Но вот те связи и взаимодействия между ними дают нам совершенно разные по их характеристикам материалы.

Так же и портфели каждого Инвестора будут уникальны! Даже имея одни и те же активы в своем составе!

Элементарное сравнение Графита с Алмазом. Графит имеет гексагональную решетку с хорошими линейными связями, но между слоями связь очень слабая, поэтому мы можем легко рисовать графитом и углем по бумаге. А Алмаз имеет очень прочную кубическую кристаллическую решетку и является самым твердым минералом на Земле. Имеет максимальную твердость 10 по Шкале Мооса.

Источник рисунка.

Другие примеры.

Нот всего семь!

Однако, музыкальных произведений существует огромное множество.

Букв всего 33.

Но слов, предложений, текстов и книг, тоже, написано огромное количество.

И продолжает расти со временем!

Надеюсь, это позволит взглянуть на Структурно-Каркасный метод несколько шире.

Всего самого доброго и удачи!

1 3

Добрый день.

Вопрос по структуре портфеля:

1. Портфель — 100%.

2. «Деление на Акции и Облигации в соотношении 50 на 50.»

3. «На акции первой очереди (смотри выше) выделяем до 8 % от портфеля.

На акции второй очереди выделяем до 6 % от портфеля.

На акции третей очереди выделяем до 4 % от портфеля.

На акции четвертой очереди выделяем до 2 % от портфеля.

На акции пятой очереди выделяем до 1 % от портфеля.»

В сумме по всем очередям акций — 21%.

Это 21% от 50% , которые вложили в акции, а где остальные 29%?

50/50 — это инвестиции , а сколько предпочитаете держать в кэше (% к имеющимся инвестициям) на брокерском счете для возможности совершить сделку «здесь и сейчас»))?

Добрый день, Ольга!

Начну с последнего вопроса.

Для меня Облигации это и есть Кэш!

Здесь замешано много элементов, которые зависят от Стратегии, моего текущего положения, моих возможностей и массы других факторов.

Например, сейчас я держу в Облигациях около 12-15% от портфеля, только потому что прошлый год был слишком волатильным и мне было не комфортно видеть резкие изменения курсовой стоимости Капитала.

Поэтому я вывел в Облигации деньги на 2-3 года жизни. Но если исключить путешествия и все средства, что я трачу на развитие своих проектов, то мне хватит этих денег на 5-6 лет жизни. До этого держал в Облигациях меньше 6% от портфеля.

Потому что, моя ситуация заставляет меня искать дополнительные возможности для роста самого Портфеля, так как его объем пока не достаточен для обеспечения всех моих потребностей!

То есть, очень многое зависит от Ваших возможностей и будущих потребностей.

Это сложно объяснить словами.

Это работает на уровне рефлексов, которые вырабатываются со временем.

Мало того, мое распределение зависит и от текущих рыночных условий. Когда в последние несколько лет идет процесс снижения ставок, я большей долей портфеля захожу в Акции, которые продолжают свой рост. А когда рынок будет перегрет я начну переходить основной долей в короткие облигации может даже на 90% от портфеля.

То есть, то как я управляю своим портфелем это совершенно другая история.

Каждый Инвестор и каждый портфель уникален!

В статье я лишь пытаюсь давать общие рекомендации для большинства начинающих инвесторов.

Просто задавая определенные ориентиры, чтобы выжить и успеть найти себя на рынке.

Ну а процентное соотношение это лишь модель — идеальная модель, которая в принципе не достижима, даже если Вы руководствуетесь всего лишь двумя методами Доходным и Стоимостным.

Если Вы при создании портфеля ориентируетесь на них, то не сможете позволить себе наполнить портфель сразу всеми Акциями в том соотношении, что я показал.

Что значит например выделение 8% на акции первой очереди.

Это значит, что я готов вложить в Акции Газпрома, Сбербанка, Норникеля, МТС, Ростелекома, Роснефти по 8% от портфеля. (До 8% в каждую из них, но это не значит что я сразу сделаю это! До, это значит от 0 до 8%)!

НО если я это сделаю, то у меня останется денег всего лишь 2% от портфеля на остальные позиции. Потому что 50% заняли Облигации, при разделении 50/50.

Но рынок не даст мне набрать всех бумаг в достаточном количестве сразу, если я буду ориентироваться на доходность и стоимость. Потому что многие из них всегда бывают либо слишком дороги, либо приносят недостаточную доходность.

Поэтому, например сейчас в Моем портфеле доля акций Газпрома вообще превышает 10%, а Норникеля, к примеру, не дотягивает и до 4%.

Просто потому, что это реальная жизнь и рынок с его постоянно меняющимися возможностями и моими предпочтениями.

Данная структура и каркас это лишь мои ориентиры по позициям (мои цели и ограничения). Чтобы я излишне не перебирал акций по той или иной позиции. Это в большей степени работа с рисками, изначально определенными и заложенными в Стратегию!!!

А не четкая рекомендация к действию. (Просто некий план ограничения)!

Объясню на примере продуктового магазина.

Например, я выделил на хлеб 100 рублей, на молоко 100 рублей, на мясо 1000 рублей, на рыбу 1000 рублей.

Пришел в магазин и вижу что сегодня хлеб стоит как обычно, молоко стоит в два раза дешевле, мясо подорожало, а рыба продается со скидкой в 40%.

Тогда я куплю хлеб по плану. Молока возьму в два раза больше. Мясо в этот раз брать не буду. А рыбу возьму с запасом, купив дополнительные порции на будущее и отправив их в морозилку.

В следующий раз совершу подобный маневр с мясом, когда рынок даст возможность. А не даст, так возьму минимально необходимую порцию, если нужно или если захочу.

То есть, я приспосабливаюсь под внешние условия исходя из моих текущих возможностей и будущих потребностей.

Ну а если мы хотим создать идеально структурно-каркасный портфель, тогда мы не должны привязываться ни к стоимости ни к доходности. Просто распределяем доли в зависимости от определенных заранее приоритетов и количества отобранных акций.

Но тогда доли на каждую позицию распределения будут в разы меньше, если мы захотим набрать акции от первой до пятой очереди. Меньше примерно в 3-5 раз, а то и в 10 на каждую бумагу, если мы захотим иметь в портфеле от 50 бумаг. Либо необходимо уменьшать количество бумаг в портфеле, например до 10-20 штук.

Но это уже будет механический портфель с ежегодной ребалансировкой, когда Инвестор не вносит поправок в управление, кроме выделенного одного часа в год для ребалансировки. И использует уже совершенно другие способы работы на фондовом рынке и опирается на совершенно иные постулаты.

Это разные методы работы и управления Капиталом.

Александр, благодарю вас за развернутый ответ. Я поняла вашу позицию.

Я очень рад, что у нас получилось!

И прошу прощения за то, что ввел изначально в заблуждение.

Мне еще предстоит над многим поработать.

Очень сложно отобразить свое видение мира финансов каждому человеку.

Я правда стараюсь.

Александр, вы все очень доступно и доходчиво излагаете. Я — финансист, есть привычка видеть вещи в виде схемы) Соответственно, на вашу статью изначально смотрела с этой точки зрения, после разъяснений я поняла лучше ваши принципы. Они мне нравятся). Остается вопрос по определению «допустимой» цены входа в акцию, вы неоднократно говорили о том, что ждете подходящий момент. Но наверное мой вопрос не по теме данной статьи.

Еще раз спасибо вам, очень интересно вас читать).

Добрый день, Ольга!

Большое спасибо за спасибо!

Я рад, что у нас получилось найти общий язык!

И мне приятно, что изложенные принципы Вам близки.

Вопрос о цене входа очень широк.

В каждой из статей (рубрики Полезные ссылки) я как раз его стараюсь обсудить.

Сейчас попробую очень кратко пояснить основные моменты, но не алгоритм действий.

Потому что он может быть совершенно разным. Это уже больше зависит от эмоционального уровня Инвестора, его опыта и размера Капитала!

Первое и самое важное правило — я работаю от Стратегии.

Далее от своих возможностей.

Потом опираюсь на доходность текущую и будущую (вероятную, заложенную по минимуму).

Смотрю на стоимость.

Даже не брезгую техникой.

Потому что это отражение психологического состояния масс. И мне очень комфортно работать по уровням!

Именно так я определяю для себя ценовые уровни сильных покупок. И деления набора позиции по частям.

Ну и предварительно выстраиваю Структурный Каркас портфеля, чтобы придать ему устойчивость в любой момент времени.

То есть, какие Акции, в каком количестве и по какой цене я буду покупать!

Это если очень коротко.

Здравствуйте, Александр.

Вот накопилось несколько вопросов к вам.

1. Как определить причину, по которой мы расстанемся с акцией. При покупке более менее мотивы понятны: мы ждём регулярных дивидендов, ждём роста курсовой в стоимости. А вот с продажей как-то сложнее. Что обычно для вас является причиной продажи акции, и можно ли использовать критерии продажи акций ко всем эмитентам одинаково или же это каждый раз индивидуальный подход?

2. Очень часто в интервью с О.Клоченком и Л.Морозовой слышал такую фразу:» Никогда не теряйте деньги на рынке»(возможно не точно, но очень у близко). Как вы её понимаете, а точней как понимать её нам?

3. Где-то читал у вас что ваш сайт и О.Клоченка очень похожи ( имеется ввиду разработаны на одном движке, хотя не очень разбираюсь в этом). Так вот очень хотелось бы видеть последнии комментарии у вас на сайте, у Клоченка они видны. Это даже не вопрос, а пожелание, думаю многим было бы удобнее.

Добрый день, Виктор!

Отвечу тремя сообщениями на каждый вопрос по отдельности.

1. Как определить причину, по которой мы расстанемся с акцией. При покупке более менее мотивы понятны: мы ждём регулярных дивидендов, ждём роста курсовой в стоимости. А вот с продажей как-то сложнее. Что обычно для вас является причиной продажи акции, и можно ли использовать критерии продажи акций ко всем эмитентам одинаково или же это каждый раз индивидуальный подход?

Итак, первый,

В первую очередь причиной продажи, даже не причиной, а следствием служит наша Стратегия!

И когда у нас есть Стратегия, то не возникает вопросов что купить / продать и когда это сделать.

То есть, Стратегия!

Это самое важное, что должно быть у каждого Инвестора!!!

Теперь рассмотрим другие аспекты.

Например, в моем случае это может быть просто получение наличных.

То есть, я ищу, что бы мне можно было продать, чтобы вывести с рынка деньги на жизнь и другие проекты.

Как я поступил с акциями Системы в прошлый раз. Все это описано в отчетах.

Следующий момент это тактические действия по портфелю. То есть, ребалансировки по времени, либо при достижение определенных уровней.

Или то, как я работаю с акциями Газпрома, периодически балансируя их с ОФЗ и получая примерно 30% годовых (конкретно по этим сделкам).

Итак, продажи.

Например, я выставляю себе цену продажи каждой акции по портфелю заранее, по некоторым с ежегодной индексацией.

Как я поступил в прошлом году с акциями МРСК ЦП. Решив, что продам их примерно по 36 копеек. Но рынок не исполнил мою заявку на несколько сотых и откатился от этого уровня. Сейчас я поднял свой внутренний ценник до 46 копеек по этой бумаге.

Разумеется, если рынок в моменте мне предложит неадекватно высокую цену по бумаге, например 1,5 рубля я ее тут же продам. Получив ростом курсовой стоимости дивы за много лет вперед и исчерпав апсайд на некоторый период.

То есть, сейчас (в апреле) я планировал продать акции Башнефть пр по 1900 рублей, но пропустил этот момент в поездках.

Какова была логика этого поступка?

Все элементарно, считаем на коленке.

Дивы примерно в 150 рублей.

Акция куплена по 1000 рублей (там значительно ниже, просто для удобства объяснения).

При стоимости в 1900 рублей я забрал бы с рынка дивы за 6 лет.

И у меня была бы возможность за такой срок войти в бумагу снова по хорошей цене, например в 1200 и ниже, чтобы продолжить получать свои 10% и более дивидендами в будущем.

Плюс, для меня значительно вырос риск по этой позиции с появлением там Роснефти и конкретно Сечина Игорь Ивановича. Который легко может взять на испуг эмоциональных инвесторов, припугнув их невыплатой дивидендов (ведь все это наши деньги) и устроить прекрасный залив по бумаге.

Но здесь я заранее понимаю по какой цене и на какой объем начну добирать позицию.

Далее.

При продаже я отталкиваюсь от стоимости и от доходности.

Часть этих методов пояснил на МРСК ЦП и Башнефти пр.

То есть, если бумага исчерпала рост своей курсовой стоимости.

Как это понять?

Взглянув на коэффициенты П/Е и П/Б на сайте Рабочий стол самостоятельного пенсионера. Или проводить расчеты самому.

Ну или если доходность по бумаге меня не устраивает и я вижу другое более выгодное и менее рискованное вложение денег.

То есть, на рынке все настолько банально и просто, что меня поражает наивность большинства инвесторов, в попытках срубить большего, теряя вложенное. Когда можно не париться. Следовать за доходностью, а рынок. А рынок в любом случае вознаградит терпеливых!

Подытожим.

1. Должна быть Стратегия.

2. Опираемся на наши текущие потребности и будущие обстоятельства.

3. Смотрим с позиции стоимости.

4. Смотрим с позиции доходности.

5. Оцениваем с точки зрения структуры и рисков.

6. Ну и обыкновенный здравый смысл.

Обо всем этом как раз я стараюсь рассказать в статьях раздела полезные ссылки.

Понимаю, что могу говорить на непонятном языке.

И очень стараюсь пояснить свои мысли и действия.

А в заключении хочу отметить, что на фондовом рынке мы можем себе позволить все что угодно!

Любой метод или его комбинации с другими.

Лишь бы было комфортно самому Инвестору.

Просто, чтобы оставаться в гармонии с собой, миром и рынком, имея при этом достаточный доход!

С уважением,

Второй вопрос.

2. Очень часто в интервью с Олегом Клоченком и Ларисой Викторовной Морозовой слышал такую фразу: «Никогда не теряйте деньги на рынке» (возможно не точно, но очень уж близко). Как вы её понимаете, а точнее, как понимать её нам?

На самом деле ее сказал Баффет:

«Первое правило Инвестора: Никогда не теряйте денег!

Второе правило Инвестора: Никогда не забывайте первое правило!»

На самом деле и Олег Клоченок и Лариса Викторовна Морозова два очень крутых профессионала-практика на Российском фондовом рынке. Которые живут с рынка, применяя свои знания, навыки и умения!!! Каждый из них работает опираясь на свой уровень компетенции.

И отчетливо понимает, что значат для него такие слова.

Заранее просчитывая риск. Понимая стоимость Денег и Активов во времени.

При этом, умея проводить тщательный анализ компании!

Что дано далеко не каждому.

Например я этого не умею!

Так вот.

Как бы я посоветовал понимать это правило начинающим Инвесторам.

НИКОГДА не забывайте об уровне своей компетенции!

Например, я четко понимаю, что моих знаний и опыта не достаточно для работы на фондовом рынке, как профессионала. Поэтому я использую доступные моему уровню понимания знания, опираясь на базовые постулаты и принципы.

То есть, я отчетливо понимаю кем являюсь в экономической пищевой цепи.

Именно поэтому, и только поэтому, могу продолжать зарабатывать на фондовом рынке, при этом, еще и не тратя уйму времени.

Это ли не круто?!

То есть, правило никогда не терять деньги, на мой взгляд относится к четкому определению своего уровня компетенции.

Когда Вы отчетливо понимаете какой уровень риска Вы имеете по каждой позиции и по всему портфелю в целом.

С другой стороны понимать ее можно как угодно. Лишь бы был из этого толк в виде постоянно растущего Капитала!

О чем можно прочесть в книге Джека Швагера «Новые маги рынка». О методах работы великих трейдеров и инвесторов.

Не важно какой метод Вы используете, если продолжаете зарабатывать.

Не важно какими знаниями вы обладаете, если продолжаете зарабатывать.

Гораздо важнее гармония взаимодействия с окружающим миром!

И возможность жить в свое удовольствие!

Третий вопрос.

«3. Где-то читал у вас что ваш сайт и О.Клоченка очень похожи (имеется ввиду разработаны на одном движке, хотя не очень разбираюсь в этом). Так вот очень хотелось бы видеть последнии комментарии у вас на сайте, у Клоченка они видны. Это даже не вопрос, а пожелание, думаю многим было бы удобнее.»

Я сам не разбираюсь в вопросах сайтостроительства. Мой сайт это допотопная первая конструкция, которую мне помогли довести до ума профессионалы.

А говоря о похожести я не имею в виду инструментарий.

В данном случае, я говорю о тематическом (смысловом) наполнении.

Олег Клоченок, как наставник, дал мне гораздо больше, чем знания о фондовом рынке.

Олег дал мне философию фондового рынка.

Именно поэтому мои собственные мысли так похожи на слова Олега.

Именно поэтому я не то, что говорю, я думаю немного как Олег.

Понятно, что не совсем так, потому что он ушел в своем развитии далеко вперед!

Я же стараюсь идти своим путем.

Именно поэтому не подписан ни на кого из платных источников.

Да и в последнее время, даже не обращаю внимания на материалы других Коллег, что имеются в свободном доступе.

Чтобы продолжать формировать свое видения рынка.

Потому что мне с этим жить!

Мне с этим работать.

И только мне отвечать за все принятые мною решения!

Вот что я имел в виду, говоря, что мои мысли очень схожи с мыслями Олега!

Просто он мой учитель, он мой наставник.

Не мудрено, что я говорю его словами и мыслю его образами.

Посмотрим, что будет дальше.

Потом что и я и Олег меняемся.

Хотя у меня нет цели следовать за ним.

Я выпрыгнул из гнезда и пошел своим путем.

Посмотрим, куда он меня приведет!

Но я очень благодарен и Олегу Клоченку и многим другим Коллегам за свое личное развитие!

Друзья, все это только благодаря Вам!

Про последние комментарии я подумаю. И постараюсь со временем решить этот вопрос.

Все не так просто, как хотелось бы

Все гораздо проще, чем кажется.

Хотя не спорю, каждый видит мир со своей «кочки» зрения.

Мало кто из потребителей понимает, как устроен смартфон, но пользуются им.

В любом случае, удачи, Алекс!

Добрый день Саша вот читаю твой сайт, все вроде понятно ты разьесняешь, одного не могу понять, по каким критериям ты распределяет акции в первую очередь, во вторую и третью и т.д.? Спасибо за ответ!

Добрый день, Максим!

В этой статье я максимально подробно и даже с примерами объяснил, как распределяю бумаги по очередям.

Это мои личные критерии, которые, возможно подходят только мне (такого нет в учебниках).

Я ни для кого и никогда не ставлю ограничений, если человек не нарушает определенных границ.

Основным критерием служит здравый смысл и комплексный подход к каждой бумаге. Поэтому я могу позволить себе не изучать компанию глубоко с финансовой точки зрения.

Предлагаю еще раз перечитать эту статью Структурно-каркасный метод.

И если вопросы останутся, постараться их разбить на более простые и детальные.

Потому что пока я не вижу вопроса, на который смогу ответить как то иначе.

С уважением,

Алгоритм оценки при выборе оптимального решения от Рея Далио.

Его принципы мне очень близки при работе по своей Стратегии, которая является сборной солянкой в плане принятия решения.

Поэтому далеко не каждый человек сможет обнаружить логику в моих действиях по портфелю в тот или иной момент времени.

https://vk.com/id1380057?z=video422440_456239645%2Fvideos1380057%2Fpl_1380057_-2

Базы данных о финансовых показателях от Асвата Дамодарана

https://vk.com/wall-30516470_35066

Отличный материал по индексному инвестированию.

Я бы добавил один фактор затраченное время на работу.

Тогда индекс по капитализации ближе к активному управлению. И результат на затраченное время получается несколько ниже, чем в равновесном портфеле.

С другой стороны, на вкус и цвет все шоколадки разные.

Благодаря чему у нас всегда имеется выбор.

Ну а для начинающего инвестора, с его отношением к работе на фондовом рынке, взвешенный по капитализации индекс моет показаться чем-то в действительности неподъемным.

Всем хорошего дня!

Копипаст материал

https://smart-lab.ru/mobile/topic/585952/

Какой индексный портфель выгоднее: взвешенный по капитализации или в равных долях

+1509 января 2020, 22:47•Александр Кашин 4.5К

Какой индексный портфель выгоднее: взвешенный по капитализации или в равных долях

Мировым стандартом построения индексов является взвешивание по капитализации: когда компания с самой большой стоимостью занимает самую большую долю в индексе, и в вашем портфеле соответственно, если вы пассивный инвестор. В книге А.Силаева об инвестициях я встретил предложение вкладываться в индексы, в которых каждая акция будет иметь равную долю с другими, якобы так инвестор сможет получить большую доходность. Разберемся, правда ли это.

В данной статье я буду писать об американских индексах и ETF на эти индексы в связи с наличием специальных инструментов для их анализа. Предполагаю, что и в России ситуация аналогична, хотя я сторонник активных инвестиций на отчизне и вкладываться здесь в индексный (пассивный) портфель не планирую. А вот на Западе — да: у меня есть зарубежный портфель на индекс технологических компаний Nasdaq 100, взвешенный по капитализации.

1. Сравнение индексов и ETF или (фондов)

Для начала сравним два самых известных индекса: S&P 500 — взвешенный по капитализации, и Dow Jones Industrial — равновзвешенный.

Какой индексный портфель выгоднее: взвешенный по капитализации или в равных доляхкартинка с https://www.google.com/finance

Мы видим, что на длительном промежутке времени Dow Jones Industrial обошел S&P 500 почти на 400 пунктов. Но не спешите делать выводы, ведь состав индексов разный.

Хорошо, что в США есть равновзвешенные ETF на S&P 500, и мы можем их сравнить с классическим ETF, взвешенным по капитализации. На картинке ниже представлены 2 равновзвешенных ETF на S&P 500: EUSA и RSP. Сравнивать мы их будем с фондом Vanguard на тот же индекс.

Примечание: здесь и далее для расчета приняты следующие исходные условия: начальная сумма 10 000$, ежемесячные вложения 1000$, ребалансировка не производится.

Какой индексный портфель выгоднее: взвешенный по капитализации или в равных долях

По итогу 8 лет оба равнозвешенных ETF проиграли фонду Vanguard, взвешенному по капитализации.

Какой индексный портфель выгоднее: взвешенный по капитализации или в равных долях2. Сравнение акций

Представим, что вы экономный инвестор, и не хотите платить за ETF ежегодную комиссию. Вы решили собрать свой ETF на S&P 500 из конкретных акций. У вас есть два варианта сборки: веса акций устанавливать как в индексе (в зависимости от капитализации компании), или равными друг другу.

Вернемся в прошлое, в 1998 год. К сожалению, открытую статистику по весам акций в S&P 500 я нашел только в таком обрезанном виде: топ 10 позиций. По ним и посчитаем.

Какой индексный портфель выгоднее: взвешенный по капитализации или в равных доляхкартинка с сайта https://etfdb.com/

Расчет будем делать на спец. сайте — https://www.portfoliovisualizer.com/backtest-portfolio#analysisResults (картинки ниже из него).

Итак, в первом портфеле акции имеют те же веса, что и в индексе S&P 500, во втором — равные веса. И все это сравним с ETF Vanguard на тот же индекс.

Какой индексный портфель выгоднее: взвешенный по капитализации или в равных долях

За 21 год победили: ETF Vanguard и портфель 1, оба — взвешенные по капитализации. А равновзвешенный портфель 2 проиграл.

Какой индексный портфель выгоднее: взвешенный по капитализации или в равных долях

Давайте посмотрим то же самое по технологическому индексу Nasdaq 100 c 2005 года.

Какой индексный портфель выгоднее: взвешенный по капитализации или в равных доляхкартинка с сайта https://etfdb.com/

Первый портфель — взвешенный по капитализации, второй — равновзвешенный, третий — ETF QQQ на индекс Nasdaq 100, и сравниваем мы все это с самим индексом.

Какой индексный портфель выгоднее: взвешенный по капитализации или в равных долях

За 14 лет всех победил равновзвешенный портфель 2, далее — взвешенный по капитализации портфель 1, далее уже с существенно меньшим результатом сам индекс (без дивидендов) и ETF QQQ.

Какой индексный портфель выгоднее: взвешенный по капитализации или в равных долях

Выводы:

Гипотеза о том, что покупая равновзвешенный индекс, вы сможете обойти других индексных инвесторов историческими данными в общем не подтверждается.

На отдельных периодах, в отдельных секторах (например, технологическом) вы можете получить преимущество, однако, я бы его отнес больше к тому, что мы измеряли не сам индекс, а 10 самых больших компаний из него, они и обеспечили это превосходство (большое растет еще больше). Если же вы купите весь индекс, то такого превосходства может не быть.

Вкладывая деньги в равновзвешенный индекс, вы покупаете малые акции на большую сумму, чем подвергаете себя избыточному риску без дополнительной доходности.

Руководствуйтесь статистикой, инвестируйте в индекс, взвешенный по капитализации путем покупки ETF, а еще дешевле — путем сборки его у себя на брокерском счете из иностранных акций на СПБ бирже.

Интересный материал по теме.

https://smart-lab.ru/blog/838520.php

Достоверно существующий «вечный» портфель сроком более 120 лет

19 сентября 2022, 08:28 Алексей

Всем привет!

Этот текст будет более всего интересен тем, кто хочет собрать «вечный» портфель — то есть такой, который будучи сформированным позволяет жить на него и при этом он никогда не кончится. Существует достаточно большое количество исследований «вечных» портфелей, рассматриваются различные ставки и методы изъятия, соотношение активов, оценивается способность портфеля продержаться при определенном уровне изъятий длительное количество времени (от 30 до 60 лет), но у всех них есть общая проблема — исследуются исключительно теоретические данные, а жизнь — она ведь сильно отличается от теории, в ней очень много чего по-другому (ну как минимум существуют комиссии и налоги).

Я пораскинул умишком и нашел один реальный пример портфеля, который полностью соответствует нашим вводным:

он был сформирован один раз и пополнения в него не осуществлялись (точнее осуществлялись, но небольшие и нерегулярные — проводя аналогии можно сказать, что это разовые заработки, которые можно отправить в портфель после того, как вы отошли от дел);

из него осуществляются регулярные (а точнее ежегодные) изъятия, причем большую часть времени они осуществлялись только за счет поступивших доходов (дивидендов и купонов), а «тело» портфеля не трогалось.

Самое забавное, что этот «вечный» портфель существует у всех на виду

Вам знаком этот господин?

Присмотритесь внимательней, вы наверняка его видели

Присмотритесь внимательней, вы наверняка его видели

Не узнаете? Вполне может быть, но вы наверняка слышали о нем — это Альфред Нобель. Да-да, тот самый, в честь которого названа Нобелевская премия.

Судя по всему, при жизни он был большим оригиналом, и завещание его точно стало одним из самых оригинальных:

Обратите внимание — для выплат используются только полученные доходы, как у тру дивидендных инвесторов

Обратите внимание — для выплат используются только полученные доходы, как у тру дивидендных инвесторов

В 1896 году он умер, большая часть его состояния (94%) легла в основу фонда. Для реализации имущества и согласования юридических моментов (это само по себе было очень увлекательной историей, рекомендую почитать про нее) потребовалось некоторое время, в итоге сам фонд был окончательно создан 29 июня 1900 года. На момент создания фонд насчитывал 31 млн. шведских крон, что в нынешних деньгах составляет около 165-185 млн. долларов. (источники разные, данные за 2020 год, в текущих долларах по идее надо накинуть еще процентов 10).

В завещании было указано, что деньги должны размещаться в «безопасных ценных бумагах». Мне сложно сказать, что в те времена подразумевалось под этим термином, но судя по имеющимся данным изначально весь капитал фонда был вложен исключительно в государственные облигации с фиксированными процентными ставками. И в первые 50 лет средства размещались именно в них. В акции фонд начал инвестировать только в 1951 году.

О ранней инвестиционной политике фонда мне не удалось собрать достаточно информации, до 1975 года нет данных по точному размеру активов фонда, зато есть подробная информация о выплатах (об этом тоже будет чуть ниже).

Кроме того, удалось найти данные по налогообложению фонда:

1900-1914 годы — 10%

1914-1946 год — 20%

В 1946 году фонд был освобожден от налогов в Швеции (где он находится), а затем и в США.

Это, конечно, небывалый чит, совершенно недоступный частным инвесторам.

Мне это маленькое исследование было интересно для ответа на следующие вопросы:

каков безопасный процент изъятий для того, чтобы фонд никогда не кончился (120 лет — вполне достаточный период наблюдений);

каково распределение активов для достижения долгосрочной стабильности

Достоверно на эти вопросы ответить с имеющимися данными не получится (так как отсутствуют данные по расходам фонда до 2011 года и отсутствуют данные по капитализации активов до 1975 года), но тем не менее, кое-какие данные можно извлечь.

Размер выплат менялся год от года, первая выплата составляла 150 тыс. шведских крон (с учетом того, что премий пять, всего на выплаты пошло 750 тыс. крон), то есть первоначальный размер изъятия на премии составил 2,39% (но тут надо прибавить средства на работу самого фонда). По расходам самого фонда данные есть только за последние годы, очень укрупненно можно принять расходы равными выплатами на премии (есть годы, когда они вдвое больше, а есть годы, когда вдвое меньше), для дальнейших расчетов будем считать, что расходы самого фонда равны расходам на выплаты. В этом случае размер первоначального изъятия составил 4,77% — это достаточно много для «вечных» портфелей. Особенно это рискованно в том случае, если портфель состоит из облигаций.

И это не замедлило сказаться. Ниже я привожу график выплат в реальном выражении (с поправкой на инфляцию) по отношению к первоначальной выплате (она принята за 100%):

Выплаты в реальном выражении

Выплаты в реальном выражении

На графике отлично видно, что такой процент изъятий довольно быстро истощал портфель (вероятней всего организаторы не тратили «тело» фонда, а на выплаты и расходы пускали только поступившие купоны — и инфляция делала свое дело). Выплаты потихоньку уменьшались, а первая мировая война совсем подкосила портфель и после нее выплаты упали всего до 28% от начальных.

Если бы это был человек и ему пришлось жить на сумму в треть от начальной — было бы довольно некомфортно

В 20-е годы дело несколько выправилось, но затем грянула Великая депрессия и ко второй мировой войне выплаты вернулись на тот же довольно скудный уровень около трети от первоначальной. Затем началось медленное восстановление, но очень уж медленное и уровень выплат в 40% от первоначальной был уверенно превышен аж только в 1983 году. Потом был резкий взлет выплат (в 1991 году они превысили первоначальные), но затем организаторы стали более взвешенно подходить к выплате (и даже сокращали ее в абсолютном выражении) и с тех пор она колеблется примерно на сопоставимом уровне с первоначальной выплатой.

А что там с размером активов? Не проедают ли портфель такие расходы? Нет, не проедают, ниже график по стоимости активов (а также выплат) в реальном выражении с 1975 года (но это тоже солидный срок) — также по отношению к первоначальному капиталу, он принят за 100%:

График размеров активов и выплат

График размеров активов и выплат

Видно, что первоначального размера капитал достиг в 1987 году и с тех пор ниже 100% не опускался. Судя по всему пузырь доткомов нанес урон портфелю и вынудил организаторов перестать наращивать выплаты (выплата 2001 года осталась максимальной в реальном выражении). Тенденция к сокращению портфеля наблюдалась до 2011 года и с 2012 года выплаты были сокращены даже в номинальном выражении (вернулись на прежний уровень только в 2020).

Что же касается процента изъятий (как уже писал выше, посчитан довольно приблизительно), то его график выглядит так:

Процент изъятий с 1975 года

Процент изъятий с 1975 года

Видно, что он редко превышает 3% — и это вполне укладывается в теорию «вечных» портфелей, для которых это считается достаточно безопасной ставкой изъятия.

Распределение активов

Как уже писал выше, изначально весь портфель составляли облигации, с 1950 года в портфель были добавлены акции и примерно в то же время начались инвестиции в недвижимость. Данные по распределению активов есть только с 2011 года и оно не сильно менялось, поэтому имеет смысл показать только текущее распределение активов фонда.

Как и любая инвестиционная компания, фонд инвестирует не наобум, и у него есть бенчмарк (ориентир которого следует держаться) и вот, что в него входит:

Доля акций 55%, из них:

44% — MSCI All Country World Index (акции компаний всех стран мира)

11% — SIX Return Index (акции шведских компаний — так называемое home bias — предпочтение домашнего рынка)

Доля облигаций 10% — это Handelsbanken All Bond Index (облигации компаний всех стран мира)

Доля недвижимости 10% — собственная недвижимость фонда

Доля альтернативных инвестиций 25% — HFRI Fund of Funds Composite Index (глобальный равновзвешенный индекс хедж-фондов).

В реальности распределение активов может несколько меняться, согласно декларации допустимая доля акций составляет 40-65%, доля облигаций 5-55%, доля недвижимости 0-20%, доля альтернативных инвестиций 5-45%, декларируемой целью является получение реальной доходности в 3% годовых.

Как видим организаторы весьма трезво смотрят на вещи и понимают, что достичь большего при таком достаточно консервативном распределении едва ли возможно. Это вам не типичный российский инвестор, который нацелен на 20-30% годовых))

Фактическое распределение за последние 5 лет приведено ниже, в целом оно соответствует заявленному без существенных отклонений.

Распределение активов с 2017 года

Распределение активов с 2017 года

Как мы видим, портфель достаточно консервативный (доля акций обычно около 50%), есть и облигации и стабилизирующая часть (недвижимость и хэдж-фонды).

Если кого-то интересуют конкретные фонды и активы, в которые вкладывается фонд, пишите мне, все данные совершенно открыты. Также еще следует добавить, что сам фонд напрямую ничего не инвестирует — только через инвестиционные компании, каждой из которых выделяет определенный объем средств (это, конечно, срезает ему доходность, так как они естественно работают не бесплатно).

Некоторые выводы для простого российского инвестора, который стремится к финансовой независимости

1. «Вечные» портфели реально возможны. Как видим, он прошел через две мировые войны, Великую депрессию и все прочие кризисы и до сих пор существует. Более того, что важно — он не ориентирован на США (точнее не очень сильно ориентирован). Так что тут не приписать ему «ошибку выжившего». Кроме того, он создан в стране, которая хоть и избежала разрушительных потрясений, тем не менее, пережила разделение надвое (кто хорошо знает историю помнит, что в 1905 году Швеция и Норвегия отделились друг от друга, хоть и мирно).

2. К вопросам изъятия средств надо подходить гибко — как видите организаторам на долгие 50 лет пришлось сократить выплаты более, чем вдвое в реальном выражении. Либо изначально надо закладывать такие выплаты, чтобы даже их сокращение в 2-3 раза позволяло жить.

3. Жизненный путь портфеля несколько противоречит широко распространенному утверждению, что перед выходом на жизнь с капитала надо увеличивать долю облигаций (так называемый bond tent) для сокращения риска последовательности доходностей (чтобы не попасть на ситуацию, когда вы выходите на пенсию перед грандиозным обвалом), а затем ее надо сокращать практически до нуля. Как видим, даже спустя 120 лет после начала деятельности организаторы не спешат вваливать всё в акции на 100% денег. И это разумно, на мой взгляд.

4. Как это бы не звучало странно, но частный инвестор имеет некоторые преимущества перед такими монстрами инвестиций. Да, у нас намного более скудный выбор инструментов инвестирования (в те же хэдж фонды имеет смысл заходить только если ваш капитал составляет десятки миллионов рублей), но зато накладные расходы у нас меньше в разы. Нам не надо привлекать инвестиционные компания для размещения средств, мы можем покупать практически любые активы не боясь, что это вызовет изменение цены. Ну и как видим, сами накладные расходы фонда сопоставимы с целевыми выплатами (это, конечно, нельзя назвать инвестиционными расходами, но тем не менее, свой личный целевой фонд таковых не потребует вовсе).

5. Не стоит забывать, помимо рыночных рисков есть и нерыночные. Даже если не брать в расчет всякие заморозки активов, инфраструктурные риски и т.п, а сугубо личные моменты. Это в большой организации любого человека можно заменить, и она может существовать вечно, а у нас жизнь одна и здоровье одно, фактор случайности намного более весом.

Отличный материал от Кримсона по теме.

https://youtu.be/F7fv2kKkj6M

Интересный материал по диверсификации портфеля по отраслям.

https://journal.tinkoff.ru/sectors/

Как диверсифицировать портфель по секторам

Личный опыт одного инвестора 14042020

Сам текст выносить не буду. Слишком большой получается.

Полезный материал по теме.

Василий Соловьев Арсагера.

Юношеский максимализм и разумная диверсификация.

https://youtu.be/5NiiP1PzZZk

Материал, для развития нашей темы.

Волшебная формула которая побеждает рынок. Джоэл Гринблатт, интервью 2010

FinanceGramm

https://youtu.be/khXUoDHeghk

Портфельная теория. Лекция от MIT (Массачусетский технологический университет) 2013 год.

FinanceGramm

https://youtu.be/lFi6-jxgEmw

Замечательный материал, который превосходно работает в теории.

Но как только каждый из нас начинает использовать его на практике, чаще всего мы получаем разброд и шатание.

Потому что Следовать своей Стратегии, которая имеет под собой даже математическое обоснование очень сложно.

Порой нам будет казаться, что мы умнее, рынка.

Иногда нам будет страшно.

А иногда мы словно ошалевшие способны забывать о рисках.

Математика штука замечательная, но человеческая природа вносит свои коррективы, особенно в управление инвестиционными портфелями.

Что меня лично очень радует!

Потому что, отключив на рынке эмоции, вы будете иметь колоссальное стратегическое преимущество перед большинством!

Превосходный материал от Сергея Спирина по теме портфельных инвестиций!

Обращаем внимание на модельные портфели, собранные по данным в США.

Внимательно смотрим на упрощение состава этих портфелей.

Например, в статье классический 60 на 40 это вовсе не Апельсиновый портфель в нашем с вами понимании.

Апельсиновый вобрал в себя чуточку больше, путем отсеивания лишнего. Поэтому при схожем, а порой даже и меньшем риске, может иметь слегка более высокую доходность.

В общем, встречаем прекрасный материал для изучения и проведения собственных изыскании!

https://assetallocation.ru/gold-in-portfolio/

Диверсификация заключается в отказе от возможности попасть в число победителей, чтобы не оказаться в числе проигравших.

Интересная статья на сайте Сергея Спирина!

https://assetallocation.ru/the-case-for-international-diversification/

Замечательная статья!

На сайте Сергея Спирина.

Превосходный материал, особенно для тех, кто понимает что здесь написано и как этим можно пользоваться.

И что годовой учет для расчетов не случит нам панацеей.

И то как сроки погашения облигаций для нас значимы.

И то, что в долгосрочной перспективе искажения некоторых лет позволяют снимать больше сливок волатильности с человеческой глупости.

Повторюсь, статья превосходная!

Ссылка.

https://assetallocation.ru/why-60-40/

Сам текст.

Почему 60/40: Визуализация эффективности портфеля акций и облигаций за 90 лет

60-40-200Тайлер Дерден

Источник: ZeroHedge

Перевод для AssetAllocation.ru

20 апреля 2023 г.

В прошлом году доходность как акций, так и облигаций упала после того, как Федеральная резервная система повысила процентные ставки самыми быстрыми темпами за последние 40 лет. Впервые за несколько десятилетий оба класса активов показали отрицательную годовую доходность инвестиций одновременно.

За четыре десятилетия это происходило в 2,4% случаев в течение любого 12-месячного скользящего периода.

Чтобы посмотреть, как различные распределения активов по акциям и облигациям работали на протяжении всей истории, на приведенном ниже графике, предоставленном Дороти Ньюфелд из Visual Capitalist, показаны их лучшая, худшая и средняя доходности, используя данные Vanguard.

Лучшие, худшие и средние инвестиционные доходности для распределений активов

60-40-1

Распределение Акции — Облигации

Желтый – худший год

Темно-синий – среднее

Светло-синий – лучший год

Как распределение активов влияло на доходность?

В приведенной ниже таблице, основанной на данных за период с 1926 по 2019 год, представлен спектр рыночных доходностей различных распределений активов:

60-40-2

Столбцы:

Распределение портфеля Акции / Облигации

Лучшая доходность за год

Худшая доходность за год

Средняя доходность за год

Мы видим, что портфель, полностью состоящий из акций, приносил в среднем 10,3%, что является самым высоким показателем среди всех распределений активов. Конечно, это сопровождалось более широким разбросом доходности, достигавшей годового минимума в -43% и максимума в 54%.

Традиционный портфель 60/40, который потерял свой блеск в последние годы, поскольку низкие процентные ставки привели к снижению доходности облигаций, показал среднюю историческую доходность 8,8%. Поскольку процентные ставки выросли в последние годы, это может еще раз повысить его привлекательность, поскольку доходность облигаций может возрасти.

Между тем, 100% портфель облигаций составил в среднем 5,3% годовой доходности за этот период. Облигации обычно служат хеджированием от потерь портфеля благодаря их типично отрицательной исторической корреляции с акциями.

Более пристальный взгляд на исторические корреляции

Чтобы понять, насколько выдающимся исключением был 2022 год с точки зрения корреляции активов, мы можем посмотреть на график ниже:

Один из худших годов в истории

60-40-3

В 2022 году как акции, так и облигации показали отрицательные доходности впервые за последние четыре десятилетия

Исторически облигации обеспечивали защиту от потерь в акциях, как видно на примерах 2008 и 2002 гг.

В 1969 г. акции и облигации двигались в одном направлении при росте инфляции

В 2022 г. рост процентных ставок привел к одновременному падению как акций (-18%), так и облигаций (-12%)

В последний раз акции и облигации вместе снижались в 1969 году. В то время инфляция ускорялась, и ФРС повышала процентные ставки, чтобы снизить рост расходов. На самом деле, исторически сложилось так, что при росте инфляции акции и облигации часто двигались в схожих направлениях.

Это расхождение подчеркивается реальной волатильностью процентных ставок. Когда реальные процентные ставки являются движущей силой на рынке, как мы видели в прошлом году, это вредит доходности как акций, так и облигаций. Это связано с тем, что более высокие процентные ставки могут уменьшить будущие денежные потоки этих инвестиций.

Дополнительным фактором является уровень склонности инвесторов к риску. Когда экономические перспективы неопределенны, а волатильность процентных ставок высока, инвесторы с большей вероятностью снимут риск со своих портфелей и потребуют более высокой доходности для принятия на себя более высокого риска. Это может привести к снижению цен на акции и облигации.

С другой стороны, если экономические перспективы будут позитивными, инвесторы могут захотеть взять на себя больший риск, что, в свою очередь, потенциально повысит цены на акции.

Текущая доходность инвестиций в контексте

Сегодня на финансовых рынках наблюдаются резкие колебания по мере того, как волновые эффекты более высоких процентных ставок ослабевают.

Для инвесторов исторические данные дают представление о долгосрочных тенденциях распределения активов. За последнее столетие циклы высоких процентных ставок приходили и уходили. Доходность инвестиций как в акции, так и в облигации была устойчивой для инвесторов, которые придерживаются курса.

Очень интересный материал по сборке портфеля со Смартлаб.

https://smart-lab.ru/blog/980418.php

Сам текст.

Даю инвестиционную рекомендацию

23 января 2024, 01:48 Михаил Titov

По мере накопления капитала на бирже начинает расти не только портфель, но и количество вопросов от друзей/знакомых/родственников – какую бумагу лучше купить?

С одной стороны, если такой вопрос задает незнакомый человек, то можно отшутиться по типу — “Покупай, что вырастет, а что упадет не покупай”. Однако если с таким вопросом приходит друг, с которым ты проводишь большую часть времени, или родственник, то такой смешной ответ уже не прокатит.

Далее начинается внутренняя дилемма: советовать инструменты, в которые я сам не вкладываю, но которые являются наиболее простым вариантом – индексное инвестирование и облигации; или говорить конкретные акции, в которых сам держишь большую часть капитала.

Сначала я пытался усидеть на двух стульях, объясняя людям все плюсы и минусы той или иной идеи, но для неподготовленных людей это просто белый шум. Поэтому выбрал второй вариант – говорить им какие лично акции в конкретный момент я покупаю сам и почему.

Сразу хочу сделать помарку любителям индексного инвестирования. Скорее всего, если бы я выбрал вариант советовать людям покупать индекс с 2018 года, то это было бы через ETF Finex, как делали примерно все, кого с нами уже нет. До 24 февраля ничего не предвещало, что эти бумаги будут забанены с мутной перспективой когда-либо увидеть свои деньги. У меня самого Финам уже минусанул со счета FXGD, на который в начале 2022 приходилось 3-5% от портфеля. Поэтому для меня мир выглядит так – я занимался стокпикингом и доходность за все время +ХХХ%, а индексные инвесторы, которые инвестировали параллельно со мной имеют обнуление в -100%. (если только они не извращенцы и не балансируют вручную 50 бумаг в России и 500 в США)

Примерно с конца 2020 года я перестал заниматься фигней и экспериментами и сократил количество хаотичных сделок. Поэтому, что в основном покупал в течении года не трудно запомнить:

2021 – БСП, Русагро, Газпром, Лукойл

2022 – БСП, Сбер, АФК, Самолет, Полюс, Озон

2023 – Сбер, Полюс, Озон

Каждый раз, когда кто-то меня спрашивал, что можно купить, говорил, что покупаю эти бумаги.

Недавно пришел друг и спросил, что происходит на рынке и почему так сильно портфель просел. Немного выбил меня этим вопросом, потому как в целом рынок в боковике и в моем портфеле тоже все спокойно.

Посмотрел, что он там накупил по моим рекомендациям, а там больше половины портфеля в БСП, которую слили с 300 до 200 за короткое время (средняя цена покупки, благо у него ниже 100). Условно, он смотрел на портфель, когда он сильно вырос на х3, а потом скорректировался на 30%.

Почему так?

Когда человек, который не следит за рынком, обращается за советом. Он делает это в случайный отрезок времени. Если ему сказать, я покупаю акцию Х, он ее купит по цене в моменте, а не по той, по которой покупали вы – первый момент.

Второй момент – никто не получает “сигнал” на продажу. В портфеле друга до сих пор лежат акции Русагро, Газпрома, Лукойла, которые я продал в том же 2021 году. Конечно, при встрече я мог сказать, что что-то продал, за этим следовал вопрос – а мне тоже продавать? На что я всегда отвечал, что мол я продал, но будущего я не знаю, может вырастет, может упадет, у тебя бумаг на три копейки, хочешь держи, наблюдай, не является инвестиционной рекомендацией*

Тоже самое с БСП. У меня у самого была два года в нем крупная доля, которую я собрал по 60-80 рублей. Да, в 2022 году половину скинул по 55 и откупил по 65, шатануло, но в целом мне как инвестиционная идея бумага нравилась около двух лет. Кстати, вышел на нее по наводке Тимофея, но так и не понял, почему он ее скинул даже до цели, которую изначально обозначал в 120 руб.

В день, когда БСП достигло 310 рублей, я пошел прогуляться в магазин. Пока я шел до него, согласился сам с собой, что идея крутая, но 310 в моменте – дорого, точно бы по такой цене уже не покупал. На входе в магазин половину позиции закрыл. Почему половину? Больно сразу все закрывать, даже если это офигеть какая прибыльная и любимая бумага. Написал другу, мол я половину продал если что.

Потом походил по магазину, кинул доширак в корзину. И согласился, что если я умом понимаю, что держать по этой цене не выгодно, но моя психология не дает отрубить сразу, то нужно зажмуриться и выпроводить бумагу из портфеля.

Писать ли теперь, что я продал все? Мысли в голове – я же не знаю будущего, вдруг я ошибся и там еще будет кратный рост, а ко мне потом придут с вопросами мол зачем продал, растет же… в общем какой то дополнительный головняк за кого-то бесплатно думать и переживать, и принимать претензии и т.п…

Поэтому с этого года поменял подход

Для всех, кто решил меня замучить вопросами что ему купить в портфель, я собрал список-ориентир. На базе IMOEX, но немного модифицировал исходя из своих личных тараканов в голове.

Давайте сначала посмотрим на состав индекса Московской биржи:

Даю инвестиционную рекомендацию

В Индексе 50 бумаг. При этом разброс в доли на одну бумагу от 0,25% до 14,05%. Будем честными – каша из блох невкусная. Поэтому Удаляю все тикеры ниже FLOT, кроме AFKS, а именно: TCSG, TRNFP, MTLR, AFLT, FEES, ENPG, MTLRP, VKCO, SMLT, MSNG, POSI, SELG, POLY, UPRO, QIWI, HYDR, GLTR, SGZH

Почему ниже FLOT? — Потому что компания на бирже уникальная, не нефтегаз и не банк.

Почему оставил AFKS? – ИМХо это компания лучше некоторых, которые остались

Получаем следующий список уже из 32 бумаг:

Даю инвестиционную рекомендацию

Теперь группирую некоторые бумаги:

Даю инвестиционную рекомендацию

Получили уже 22 позиции. Из того, что выделено — вся доля сургута досталась префам. Что происходит в обычке, какой там прикол, я за 6 лет не понял, пояснить не смогу, поэтому вычеркнул. При этом сургут преф не с нефтянкой, потому что отдельная тема.

К пику добавил самолет, который вычеркнули ранее

В банки, которые не сбер, добавил БСП, чтобы не давиться кактусом в виде ВТБ и был выбор. Потому как у синего банка столько же поклонников, сколько и ненавистников.

Ростелеком префы вернулись как альтернатива.

Теперь провожу небольшое уравновешивание – последней бумаге добавляю 1, предпоследней 21/22 и т.д. и у первой вычитаю 1, у второй 21/22 и т.д.

Даю инвестиционную рекомендацию

Теперь расставлю оценки от 1 до 5:

5 — +30% (умножить на 1.3)

4 — +15% (умножить на 1.15)

3 – без изменений

2 — -15% (умножить на 0,85)

1 — -30% (умножить на 0,7)