Всем добрый день, Коллеги!

Коротко я уже писал об этом в данной статье. Сейчас хотел бы слегка упростить мысль и отразить ее математически, а вместе с тем и графически.

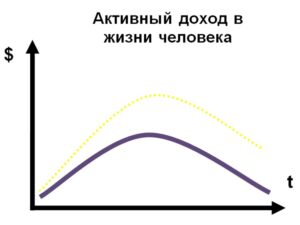

Рис. Модель получения активного дохода в жизни человека.

Большинство людей финансово проживает свою жизнь очень похожим образом.

В самом начале пути у нас просто нет ничего. Мы целиком и полностью зависим от наших родителей или социальных служб, на попечение которых оказались.

Затем мы растем, взрослеем, крепнем, встаем на ноги и начинаем зарабатывать собственные деньги. В целом, у каждого этот процесс тоже идет похожим образом. Явно выдающихся исключений из правил будет не так уж и много. И это нормально. Ну не смогут все создать свои собственные империи, стать монархами и президентами. Иерархия даже в животном мире штука простая. Наверху пирамиды останется самый самый.

Затем мы достигаем пика своих возможностей в карьере и/или бизнесе. После чего все активные процессы начинают постепенно затухать. С ними приходит усталость и понижение кривой активного дохода, а затем старение и смерть.

Это очень упрощенная модель взаимодействия человека с Миром Финансов.

А с точки зрения математики она напоминает перевернутую параболу с сильно приплюснутой вершиной. -(t/10)2

Получается что подавляющее большинство людей просто игнорируют возможность обретение Благосостояния и проживают свою жизнь не так далеко отойдя от мира животных.

Для чего мне голова?

Я в нее ем!

Звучит несколько банально и может быть даже обидно. Особенно когда у человека нет внутреннего стержня. Или, когда он понимает, что так оно и есть на самом деле. Только кроме себяжалости ничего больше делать не желает.

Но выход есть.

У нас есть элементарная модель Сложного Процента, которую многие выдающиеся люди называют восьмым чудом света! Образец можно найти здесь в статье.

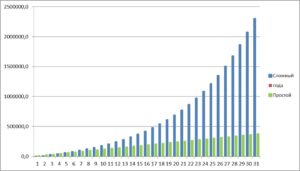

Рис. Модель работы Сложного Процента.

Где самая сложная работа перекладывается на Время.

Но и здесь, человек по природе своей слишком слаб, чтобы довериться Времени. Слишком долго ждать не для него. Поэтому он всегда находится исключительно в том месте, которого заслуживает.

***

Формула приобретения Благосостояния настолько проста, что большинству в нее очень сложно поверить.

При этом, люди настолько веруют в Удачу, из-за чего гораздо чаще оказываются в лапах мошенников (Тюльпаномания, МММ, Кешбери, Финико, ЛайвизГуд и прочее).

Даже если взять обыкновенную лотерею и тратить каждый месяц по 1000 рублей, в надежде получить свой долгожданный миллион. С очень высокой вероятностью, за 30 лет, человек просто сольет 360 тысяч рублей в бизнес, построенный на честной модели Удачливости, с отрицательным математическим ожиданием, примерно как в Казино. Хотя на самом деле сольет еще больше, потому что стоимость билетов продолжит расти, вместе со стоимостью Денег во времени.

А если бы он инвестировал в таком же порядке, то через 30 лет являлся бы счастливым обладателем двух миллионов рублей. Как показано на рисунке выше. Там как раз идет инвестирование по одной тысяче рублей в месяц на протяжении 30 лет под 10% годовых.

Я понимаю, что нытики сейчас застонут свои унылые песни про риски, кризисы, инфляцию, дефолты и прочие страшилки, благодаря которым они остаются в своем уютно-гниющем болотце.

Но мне такой подход не нравится.

Потому что на каждый писк нытика у нас есть ответ, который мы получаем с помощью интеллекта. Поэтому предлагаю не отвлекаться.

***

Прекрасными инструментами из активных способов обретения Капитала являются Карьера и Бизнес.

Я с этим согласен. Данные факторы придают ускорение росту нашего Благосостояния.

Только при этом, одновременно требуют огромного количества усилий и времени.

То есть, нам приходится изначально линейно обменивать свое Время, а иногда и в убыток, чтобы затем, в будущем получить экспоненциальный рост Капитала.

Согласен, метод не плох.

И, на мой взгляд, является одним из лучших в современном мире.

При этом, у каждого из нас остается выбор. Пойти более рискованной дорожкой через Бизнес или выбрать чуть более долгий путь через Образование, наращивание Компетенций и Карьеру.

***

Если оглянуться на мой личный опыт, то для меня второй путь является более очевидным и по характеру и по душе. Потому что содержит меньшее количество рисков. При этом, требует чуть большего количества времени.

Именно так я и создавал свой первый Капитал.

Но жизнь преподнесла сюрприз. И свой второй Капитал я создавал уже на компетенциях Мира Финансов, которые обрел, пока создавал первый. Не без малой доли везения. Но и здесь везет тому, кто везет. Продолжая сидеть у разбитого корыта, меня бы не спасло даже везение. Которым удалось воспользоваться, благодаря предыдущему опыту и способности принятия осознанного риска на себя.

***

В общем, с точки зрения Полезной Доходности, подавляющее количество людей излишне оптимистично относится к первоначальному Капиталу и переоценивает его. Упуская колоссальные возможности, которые дает нам ВРЕМЯ и опирающийся на него Сложный Процент.

***

Формула обретения Благосостояния заставляет нас часть своего активного дохода постоянно переводить в его пассивные источники.

Когда, например, покупая Недвижимость, вы сдаете ее в Аренду; открывая Депозиты, вы получаете по ним Проценты; создавая долгосрочный инвестиционный Портфель из правильных Акций и Облигаций, вы получаете Дивиденды и Купоны и так далее.

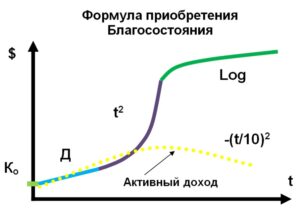

Рис. Модель Формулы приобретения Благосостояния.

Она позволяет сменить перегиб снижения в обратную сторону, то есть зеркалит его наверх! Сначала экспоненциально, ну а затем логарифмически, если повезет дожить до этого времени…

Со временем вы начинаете получать все больше и больше, с помощью пассивных источников дохода. Обгоняя ваш активный источник заработка. А затем и не обращая на него вообще никакого внимания. При этом, процесс генерации Благосостояния продолжается. То есть, растет ваш Капитал, а вместе с ним растет и Денежный Поток, который тот генерирует.

При этом, Инфляция становится вашим помощником в приросте Благосостояния. В отличие от того момента, пока вы не используете правильные пассивные источники дохода. То есть, пока вы остаетесь обывателем, вы постоянно тратите свои деньги. А когда становитесь Инвесторами, часть ваших трат, вместе с частью трат остальных людей возвращается к вам обратно, в том числе и инфляция. Что дает возможность не только сохранения Капитала во времени, но и его дальнейшего преумножения, благодаря созданию добавочной стоимости Бизнесами, которыми вы владеете.

Даже несмотря на то, что весь мир, с легкой руки Экономистов Теоретиков вычитает Инфляцию из нашей доходности.

Потому что на самом деле это вовсе не так!

Я всегда прибавляю ее к своей доходности, как и мои ученики.

***

Это не значит, что Инфляция исчезает.

Вообще, нет никакого смысла обращать на нее внимание.

Потому что Инфляция не дает серьезных возможностей оценивать Траты каждого отдельно взятого домохозяйства, как и человека в целом.

Инфляция, как средняя температура по больнице, может лишь вводить неопытных инвесторов в заблуждение.

Когда у одних пациентов жар в 40 градусов, а несколько трупов уже остыли до комнатной температуры, в целом по больнице, температура на каждого пациента может составить оптимальные 36,6 градусов Цельсия.

Но для кого нужны эти цифры???

Это же глупо!

Точно так же, как путать Инфляцию с Тратами!!!

Но мы сегодня говорим не об инфляции.

***

Предлагаю немного детальней разобрать формулу приобретения Благосостояния с точки зрения математики.

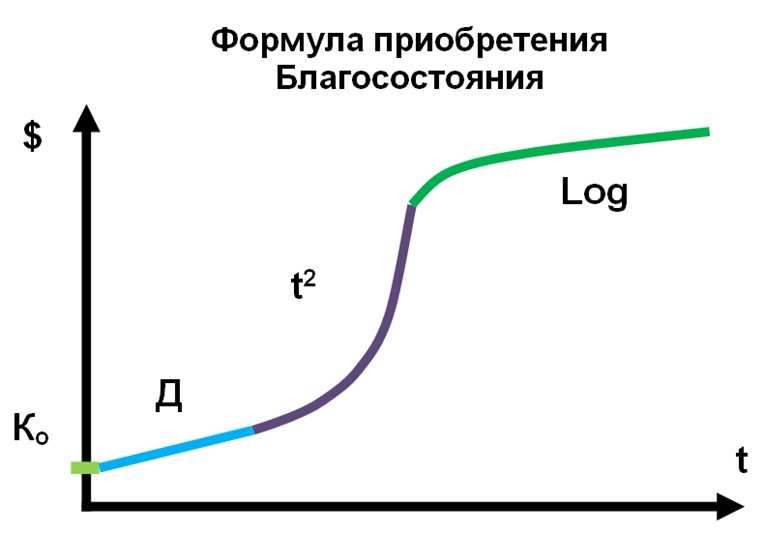

Рис. Модель Формулы приобретения Благосостояния.

Итак.

Начнем с самого начала.

Математически формула выглядит таким образом:

К = К0 + Д +t2 + Log

где:

К – общий текущий Капитал;

К0 – первоначальный Капитал;

Д – Доходность;

t2 – Время;

Log – Очень долгий период времени.

Теперь немного подробнее:

Общий текущий Капитал – это то, из чего прямо сейчас состоит наш Капитал.

Первоначальный Капитал у каждого свой.

Самое главное понимать, что это всего лишь точка на графике Приобретения Благосостояния. Которая не так сильно влияет на него в будущем.

Кто-то из нас, как и я, например, начинал формировать свой Капитал с нуля.

Кто-то получил наследство и продолжил создавать свой Капитал с этой точки.

Кто-то изначально набрал долгов и ушел по оси Денег в отрицательные значения. Но однажды решил взять свои финансы в собственные руки и позаботиться о личном благосостоянии.

Повторюсь, первоначальный Капитал это всего лишь точка на графике приобретения Благосостояния и не стоит нам на ней с вами зацикливаться.

Назовем ее стартом или началом пути. И пусть вам повезет создавать свой Капитал, хотя бы с нуля, а не выкарабкиваясь из долговой ямы!

Доходность.

Да, это та самая пресловутая доходность, за которой гоняются выскочки, игроки, фантазеры и прочий зоопарк на фондовом рынке. А индустрия и околорынок стремятся максимальным образом сконцентрировать внимание окружающих на этих параметрах, чтобы продолжать зарабатывать на человеческой глупости. Порой и сами не подозревая, как устроен этот мир изнутри.

Потому что ту самую Олимпийскую Доходность получают лишь единицы. Они получают ее за счет того, что выравнивают неэффективность между компетенциями всех присутствующих активистов на рынке.

Но существует и другая сторона медали, называемая – средняя доходность. Которая по сути своей доступна каждому. Но по количественным характеристикам не устраивает большинство. Хотя на самом деле, согласившись на среднюю доходность, в долгосрочной перспективе, мы получаем чуть выше средней, за счет массовости вымирания гиперактивного рыночного планктона, который оставляет после себя ту самую избыточную ликвидность. Энергия никуда не делась. Она просто в очередной раз трансформировалась из суетливой в терпеливую.

В свою очередь Доходность записывается линейной функцией Д = kx + b,

Где k будет являться коэффициентом наклона данной кривой к оси Времени. А b просто моментом включения в процедуру создания этой доходности. В нашем конкретном примере b = 0.

Средняя доходность, которая доступна каждому на нашем рынке сейчас порядка 10% годовых. Все, кто жаждет получать больше, в конечном итоге добавят пару процентов тем, кто согласится на среднюю. Это всего лишь вопрос Времени.

Олимпийских чемпионов компетенций мы трогать не будем. Они живут своей собственной жизнью. И их не так уж и много среди всех прочих участников, чтобы вводить поправку в нашу формулу.

Главное, чтобы они никогда не забывали о риск-менеджменте, а то и сами могут лишиться своей короны вместе с головой, как показал февромарт 2022 года.

Время.

Выражено правой ветвью параболы или экспонентой. Что в свою очередь зависит от некоторой доли везения и личных параметров и характеристик инвестора.

Например, если убрать везение, то в наших руках в качестве инструментов остаются в большей степени РЕБАЛАНСИРОВКА и ДОВНЕСЕНИЯ.

Где именно Довнесения переводят медленно — экспоненциальный набор высоты, в ускоренно — параболический рост в самом начале работы.

Ну а потом, с каждым следующим годом, уже не так сильно влияют на эту процедуру. И основную роль на себя перетягивает в большей степени уже Ребалансировка, с учетом личностных компетенций Инвестора.

В такие периоды в руках опытного инвестора способны проявляться и другие инструменты. Это Стоимость, Доходность, Цикличность, изменение Процентных Ставок, Элементы Технического Анализа и прочие компетенции, которые помогают извлекать дополнительную доходность во времени. Разумеется, никогда не стоит забывать и о том, что без психо-эмоциональной устойчивости никакие компетенции инвестору не помогут, даже опытному.

Если же оставить ВЕЗЕНИЕ, то однажды именно везение, может сыграть с таким инвестором злую шутку, оставив его и вовсе без штанов.

Сюда бы, именно ко Времени, я бы добавил еще влияние ЛИЧНЫХ ОБСТОЯТЕЛЬСТВ на инвестиции.

Особенно в самом начале становления инвестора, пока он широко не перешагнул Вторую Точку Капитала. Потому что влияние этих обстоятельств на жизнь инвестора на данном отрезке пути будет крайне значимо.

И те, кто этого не понимает, могут заплатить слишком высокую цену за новые знания.

Хотя, и здесь все будет очень просто. Если сказать короче, ваш Запас Прочности в самых надежных инструментах должен составлять минимум 6 месяцев минимальных трат. Куда лучше чувствует себя инвестор, когда запас прочности соответствует 5-10-20 годам жизни. И это помимо основного Капитала, который продолжает работу в более рискованных инструментах.

Очень долгий период времени.

На графике представлена логарифмической функцией.

Это когда рост Капитала продолжается, но уже не такой быстрый, каким был ранее.

То есть, произошел фазовый переход, когда меняются свойства объекта, которым вы обладаете.

И наш Капитал больше не может продолжать свой рост по экспоненте. Просто потому что ограничен в количестве Денег, которые существуют на данный момент в нашем мире.

Да они продолжат оседать в ваших карманах, но уже не с той экспоненциальной скоростью, которая была прежде.

Вот здесь мы переходим к Четвертой Точке Капитала.

***

Четыре точки Капитала.

Думаю, пришла пора повторить материал про 4 точки капитала.

Итак, откуда мы их берем.

Для расчета этих точек Капитала нам потребуются наши минимальные Траты.

Это то, что мы вполне способны рассчитать и контролировать. В отличие от попыток угнаться за Доходностью.

Доходность нам никогда не принадлежит. И зависит от множества неконтролируемых нами параметров. Поэтому несмотря ни на что каждый следующий год мы получаем относительно разную доходность. А повторяемость этих величин из года в год гораздо в большей степени является случайным фактором и ограничена лишь узкой выборкой линейки распределения этих доходностей.

Так почему же нам стоит привязываться исключительно к Тратам?

До момента выхода в самостоятельное плавание я и сам считал свой капитал в привязке к заработной плате.

И не понимал, насколько это глупо до тех самых пор, пока получал ее.

Сейчас я понимаю, что планировать свой будущий Капитал необходимо отталкиваясь исключительно от своих личных Трат.

Например, человек тратит 50000 рублей в месяц. Здесь и далее берем за единицу измерения абстрактную величину. Вы можете экстраполировать ее в свои собственные расчеты исходя из своих личных параметров.

Продолжим.

Например, человек тратит 50000 рублей в месяц.

Значит, за год он потратит 600000 рублей.

Отталкиваясь от средней доходности Капитала в 10%, мы понимаем, что нам необходим Капитал в 6 млн. рублей, чтобы генерировать 600000 рублей кеша на жизнь каждый год.

Это и будет Первой Точкой Капитала.

Учитывая различные обстоятельства, как личные, так и все прочие, мы понимаем, что это положение для инвестора выглядит вовсе не обнадеживающим. Я бы даже сказал несколько шатким. Потому что изменение любого параметра способно выбить такого инвестора из состояния покоя и отправить его на поиски новых активных источников дохода.

Поэтому мы открываем Вторую Точку Капитала.

Которая примерно в 3-4 раза больше первой.

Продолжая наш пример, получаем вторую точку капитала порядка 20 млн. рублей.

Такой Капитал способен нам генерировать в среднем примерно 2 млн. рублей кеша каждый год. Из которого мы сможем тратить даже больше планируемого. Например не 600 т.р в год, а 800 т.р. или 1 млн. рублей. При этом, все не потраченные средства будут реинвестированы, что позволит в следующем году получить еще больший денежный поток. И так далее.

Здесь мы почувствуем, что называется максимальным образом действие той самой математики, описанной мною выше.

Когда наши Траты продолжат расти линейно, или вообще будут стоять на месте (у долгосрочных инвесторов и такое бывает). А наш Капитал и Денежный Поток продолжат расти экспоненциально.

Благодаря чему мы доберемся до Третей Точки Капитала.

Когда ваш Капитал станет настолько велик относительно ваших Трат, что вам захочется поделиться им с миром.

Именно в этот момент некоторые из нас становятся меценатами и спонсорами.

Вы сможете строить школы и детские сады. Создавать свои галереи, на примере Третьяковской или же провозгласить мировую премию в науке имени себя. Все что угодно, лишь бы во благо обществу.

Поэтому переходя на цифры, не стесняйте свою фантазию.

Пусть теперь вы тратите уже не 1 млн. в год, а хотя бы 1 млн. в месяц, или два или три, кому как нравится. А ваш Капитал в 500 млн. рублей генерит вам каждый год еще 50 млн. Ну или Капитал в 1 миллиард, генерит вам каждый год 100 млн. рублей. Вот это и будет для вас Третей Точкой Капитала.

И мы переходим к Четвертой Точке Капитала.

Когда он уже настолько велик, что вы являетесь хозяином 10% всех мировых Финансов. Я не стану здесь писать цифры, потому что объем денег в мире постоянно меняется. Поэтому и пишу о 10% мировых запасов.

Именно в этот момент вы начинаете влиять на судьбу этого мира.

Именно в этот момент вы становитесь незримым управляющим этой ликвидности.

Да, вы продолжаете зарабатывать, но уже не такими быстрыми темпами, как ранее. Только поэтому из-за ограничения верхним пределом мы выходим на функцию логарифма.

И каким теперь станет мир, зависит гораздо в большей степени от вас и от подобных участников данного балета.

Только для того, чтобы достичь Четвертой Точки Капитала, потребуется огромное количество Времени. Которого пока нет у обычного смертного человека.

Именно поэтому необходимо растить правильную династию, воспитывая определенные ценности, чтобы передавая Капитал из поколения в поколение, не растерять его и не разрушить.

Что мы способны наблюдать у Ротшильдов, Морганов, Рокфеллеров и прочих участников переноса мирового Капитала во времени.

Надеюсь, сейчас у вас появились дополнительные мысли по этому поводу.

И высказывание ЛИБ по вопросам Управления миром с помощью фокусировки Денежных Потоков на себя заиграло несколько иными красками.

Остальные высказывания ЛИБ можно почитать вот здесь. Правда там могут быть не только мои высказывания, но и высказывания других людей, которые я пропустил сквозь свою призму восприятия этого мира.

***

В заключении.

Очень надеюсь, что эта статься поможет вам задуматься над созданием пассивных источников Дохода.

Чтобы потом, не сидеть у разбитого корыта, обвиняя окружающих в своих собственных недоработках.

Рис. Кадр из Мультфильма Сказка о Золотой Рыбке.

Всем хорошего дня!

9

Добрый день. Если у вас капитал 1 трлн, то доходность в год будет 100млрд, а не 100млн.

Но на самом деле, чем богаче вы будете становиться, тем умнее/хитрее/беспринципнее будут становиться желающие отобрать ваши деньги. Так что есть предел, выше которого очень опасно залезать.

Для себя считаю таким ограничением третью точку капитала. Даже скорее вторую, после которой плотно займусь благотворительностью и вложениями в то, что нельзя отобрать. Пока нахожусь выше первой точки, но ещё далеко до второй.

Спасибо большое, Андрей!

Сейчас исправлю триллион на миллиард.

Увлекся слегка.

Насчет желания поделить большие деньги, особенно чужие полностью согласен.

Просто вероятность достижения этих уровней для обычного человека слишком мала, поэтому решил пренебречь этими обстоятельствами.

Но очень хорошо, что мы их коснулись.

Спасибо большое, Андрей!!!

Александр, не за что. Поздравляю с сыном. Кстати, первый уровень точки капитала — совсем мало. Если только мы не уверены, что 10% которые мы тратим, это дивы, а тело капитала растёт параллельно. Если же 10% всего и мы продаём эту сумму, то из-за инфляции с каждым месяцем мы становимся беднее. Первый уровень — это так, небольшая сумма на чёрный день).

Продаем=проедаем

Согласен.

Да, я полностью согласен.

Это слишком шаткий уровень.

Он нам нужен исключительно ради выставления цели.

Сразу после него идем дальше.

В принципе, когда Капитал раза в три больше уже ощущаешь себя гораздо комфортнее.

Да и подушка безопасности при таком Капитале может быть достаточно устойчивой, даже в случае, снижения денежного потока, как бывает в некоторые года.

Я эти точки Капитала показал, чтобы отвлечь внимание от тех вещей, что вряд ли сделают инвестора богатым.

И мне очень приятно, что Коллег которые мыслят похожим образом не так уж и мало.

Спасибо вам большое, Андрей!

Отлично! Хорошего вечера, Александр!

Однако даже первый уровень смогут достичь совсем небольшой % инвесторов..

Почему. Пример: первый взнос 100к, ежемесячные довнесения 20тыс, срок 15 лет, годовая доходность 10%. Через 15 лет у вас будет 8.7млн рублей. Если это первый уровень капитала, то у вас есть 870 тыс в год дохода, 72 тыс в месяц. Т. Е. Через 15 лет можно спокойно уйти на пенсию.

В этом расчёте мы не учитываем инфляцию. Но если будет инфляция, то ваша з/п и взносы тоже будут выше. Так что не все так сложно. Главное — постоянные внесения + аккуратность в инвестициях.

Полностью согласен.

Математика расчетов элементарна.

Куда сложнее эмоционально-интеллектуально-психологический аспект индивидуума.

На самом деле, вы совершенно правы.

Потому что для его достижения потребуется серьезная работа над собой.

А это самая сложная работа для инвестора.

Он будет искать Грааль и прочие глупости, вместо того, чтобы заниматься правильным делом.

Поэтому да, достижение первой точки капитала доступно каждому.

Но мало кто до нее доберется, потому что идет не по той дороге.

Да, чем больше у вас денег, тем больше желающих предложить вам «более высокую доходность, почти гарантированные 50% в год». И не повестись на их предложения все сложнее. Ведь 10% годовых на вкладках, облигациям и акциях в долгосрок — это скучно. Всем хочется заработать много и сразу)))). Несколько раз сам попадал на деньги на таких вот идеях… Для себя решил, что выделю на такие аферы 1-3% от капитала. Причём решёние об инвестициях в эти проекты буду принимать несколько дней (лучше пару месяцев). Инвестировать в большинство проектов желание перегорает)))

Полностью согласен!

Разумный риск-менеджмент и никогда не принимать решение наспех.

С любой инвестиционной мыслью лучше переспать хотя бы ночь.

Александр, добрый день. Получил дивы Газпрома сегодня, приятно ещё одну отличнейшую з/п получить за ничего не желание). Кстати, у меня к Вам вопрос, почему вы докупали Систему в последней закупке? Они же на дивиденды жадные (да и в долгах они постоянно). Ждёте роста хорошего цены? Спасибо

Сегодня многим дивы Газпрома капнули.

С Системой работаю давно.

В основном пока больше везет с точки зрения курсовой стоимости. С дивами согласен, пока там не очень.

Уже не раз удавалось с ними сделать свои 100 процентов плюс минус.

Саша, просто поблагодарю тебя здесь за статью, без вопросов.

Спасибо большое!

Мне очень приятно!

Отличный материал!

Мы на занятиях обсуждаем фокусировку.

Умение задавать правильные вопросы.

Внутренний Стержень.

Разумеется грамотную диверсификацию.

И Время.

Прекрасное видео, коротко и о главном.

Плюс семейные ценности и окружение.

И многое другое.

Алгебра богатства. Как стать богатым и не потерять деньги?

Скотт Гэллоуэй

FinanceGramm

https://youtu.be/3SzFdfKp6sQ?si=prxOWRTkrgRDNFkE

Очень интересный материал от канала «На пенсию в 35».

Как меняются предпочтения инвесторов в зависимости от объема капитала.

Я покупаю Квартиру. Зачем инвестору своя недвижимость в 2024?

https://youtu.be/QbKwpJe7F0Y?si=9JWScnx5GSjpPpgs

Сказано четко, емко, коротко и по делу.

Касается не только спорта, денег, карьеры.

https://vk.com/public212763377?w=wall-212763377_506